「住宅価格指数が減速!」は事実だけれど……

コロナ禍以降、空前の住宅ローン低金利を背景に絶好調だったアメリカの住宅価格上昇のスピードが、このところやや落ち着きはじめています(あくまで伸び率が鈍り始めただけで、まだ前年同月比年率10%以上の上昇率ですが)。日本の経済メディアの多くもこの状況を分析した記事を書いており、その多くはいわゆる「住宅価格指数」のデータを根拠にしています。知らずに読むとしっかりしたエビデンスがある記事だと思ってしまいそうですが、不動産の専門家としてはちょっと待ったと言いたくなります。

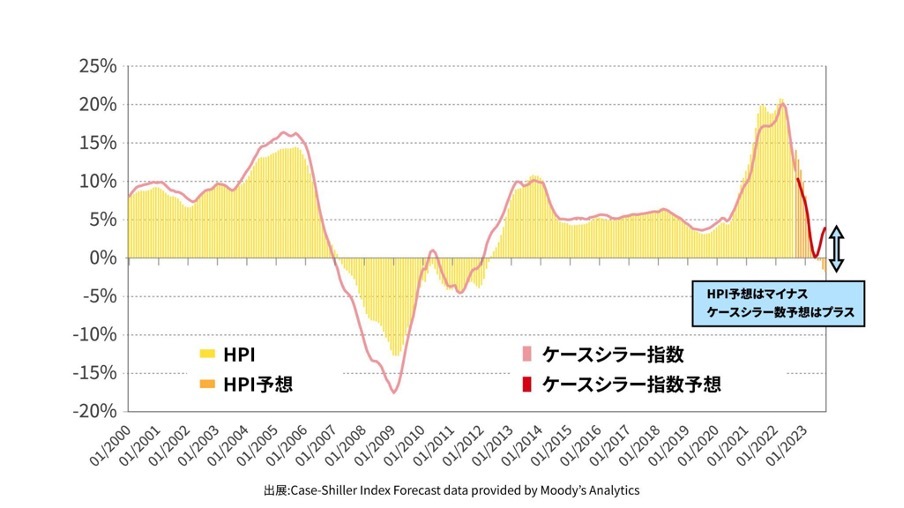

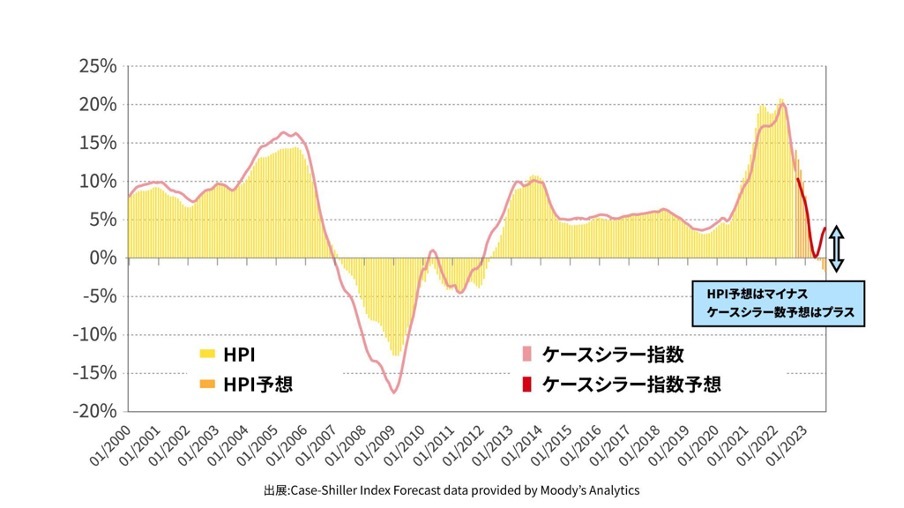

というのも、日本で「アメリカの住宅価格指数」として紹介されている指数は、それぞれ算出方法の違う2種の指数が混ざっているからです。1つは、コアロジックHPI(CoreLogic House Price Index)で、もう1つはケースシラー指数(Case-Shiller Housing Index)。この2つの指数は、データ提供元も算出方法も異なります。どちらも住宅価格のトレンドを表す指標ですから似た動きをすることが多く、米国経済や金利動向が安定している時期においては、両者を区別せずに分析しても特に支障がないことも多いのですが、稀に違った動きを見せるシチュエーションもあります。そして実は今が、その稀なタイミング。まさに今、一方だけしか考慮していない分析を鵜呑みにし、米国住宅市場を分かった気になるのは危険な時期と言えるのです。

コアロジックHPIは、住宅ローンのデータから算出

コアロジックHPIは、日本で言う住宅公庫のような役割を持つファニーメイやフレディマックなどから提供される住宅ローンを利用した住宅購入者の情報をもとに、コアロジック社が算出しています。つまり、ローンなしの取引やファニーメイとフレディマックが関与していない住宅ローンを含む取引のデータは反映されません。

ケースシラー指数は、同じ物件の売買価格を定点観測

一方、ケースシラー指数は1つ1つの戸建て住宅が過去どんな価格で取引されてきたのかを追いかけ、売買ごとの価格差を集めて全米平均あるいは地域ごとに指数化したものです。ある物件において2015年の売買価格より2020年の売買価格が高くなっていれば、2015〜2020年間のケースシラー指数は押し上げられ、反対に安くなっていればケースシラー指数も引き下げられます。こうした上げ下げの判断を、調査対象地域内の物件すべてについて行うことで、指数が算出されます。

金利上昇局面では、コアロジックHPIが下がりすぎる

2つの指数の特徴から分かるのは、コアロジックHPIは長期金利の影響をより強く受けるということです。金利が上昇すれば、人々は住宅ローンの取り組みを避けます。潤沢な現金を持っている富裕層は現金で購入するでしょうし、そうでない人も借入額を抑えようとして購入予算を下げるか購入自体をしばらく見送ります。金利上昇局面では、コアロジックHPIに反映される取引の件数が減り、価格も下がる傾向にあるため、悲観的な数字になりやすいのです。

一方、ケースシラー指数は現金売買や住宅リートなど機関投資家売買の取引も織り込んでいるため、コアロジックHPIほどには金利の影響を受けません。こうして、2つの指数間に乖離が生まれるのです。現在もまさに、そうした乖離が生まれようかというタイミングです。現状は2つの指数は連動していますが、2023年以降の予想値には大きな差があります。悲観的なコアロジックHPIは年率がマイナス、つまり価格低下へ向かう予想ですが、ケースシラー指数は0%付近で盛り返しています。

2つの指数の間に収斂していく

2つの指数は基本的には連動するため、乖離した状況が長くは続くことはそうありません。インフレが沈静化するなどして時間とともにその差が埋まっていくのは間違いありませんが、そのシナリオは2つあります。すなわち、HPI寄りに収斂していくか、ケースシラー指数寄りに収斂していくか。利上げがこれまでのペースで行われ、かつ長期化するならHPI寄りになり、利上げペースがどこかで緩められ、アフォーダビリティ(個人がどれくらい住宅マイホームを持ちやすいかを指数化したもの)が回復すればケースシラー指数寄りになるでしょう。

未来は誰にも分かりませんが、2つの指数の違いを知っておくことで、これらはさまざまなヒントを与えてくれます。本当は奥深い「住宅価格指数」、ぜひ使いこなしてみてください。

注目記事

なぜ、こんなにも多くのお客様にご支持を頂いているのか(その1)

なぜ、こんなにも多くのお客様にご支持を頂いているのか(その2)

なぜ米国不動産と法人税繰延の相性は抜群に良いのか。