【この記事のポイント(Insights)】

- サンフランシスコ連銀の総裁、メアリー・デイリー氏がインフレ長期化の懸念と利上げの必要性に対する自身の見解を語った。

- デイリー氏はインフレをさらに悪化させる可能性のある要因として、「リショア」「労働力不足」「SDGs投資」「インフレ期待」の4つの項目を挙げた。

- インフレ率が下げ止まるなか雇用市場は堅調。利上げペースが再加速する可能性が高まっている。

サンフランシスコ連銀総裁、インフレ退治に「まだやるべきことがある」と発言

12地区の連邦準備銀行の1つである、サンフランシスコ連邦準備銀行の総裁、メアリー・デイリー氏がインフレ長期化の懸念とさらなる利上げの必要性を語ったことが注目されています。

2023年3月4日にプリンストン大学で経済政策に関する講演を行ったデイリー氏は、直近のインフレ緩和傾向とそれを実現した政策について一定の評価をしつつも、インフレ率は依然として目標を大きく上回っていることを強調。23年1月に月次ベースでインフレ率が上昇したことにも触れ、「やるべきことがもっとあることは明らか」と述べました。

彼女は続けて、「この高インフレのエピソードを終わらせるためには、さらなる引き締めを長期間維持することが必要になる」と発言。経済メディアや投資家たちはこの発言を、利上げの長期化やペースアップが行われるのではと受け取ったようです。

インフレを悪化させ得る4つの要因

デイリー氏は、リーマンショックからパンデミックまでの間、FRBが今とは反対にデフレ対策に追われていた時代を振り返りつつ、現在は状況が一変しているとし、その要因として以下の4つを挙げました。

1.リショアの増加

デイリー氏は「decline in global price competition(グローバルな価格競争の減少)」と表現しましたが、説明の中身はほぼリショアについて語られています。

リショアとは、生産拠点を国内に戻すことをいい、生産拠点をコストの安い途上国に移管するオフショアに対する概念として生まれました。中国をはじめとするオフショア先国で人件費が上昇傾向にあることから検討されはじめたリショアは、パンデミックによる国際物流の停滞を機に加速しました。

リショアが進むと、生産コストは上昇します。途上国の人件費が上がったと言っても、アメリカの人件費はそれ以上だからです。製造原価が上昇すれば、販売価格も当然上昇するため、インフレ要因となります。

2.国内労働力の不足

パンデミック下で離職した人の一部は、経済活動が再開した今も労働市場に戻ってきていません。特に55歳以上の世代でこの傾向が顕著です。シニア世代に差し掛かろうという彼らは感染リスクを避けるために自主退職しましたが、多世代に比べて金銭的な余裕があるため再就職の必要性が高くありません。不足した労働力を補うために移民受け入れを促進しようと訴える人々もいるものの、賛否があり少なくとも数年内に劇的な変化は起こらないでしょう。

結果、限られた人材を企業間で奪い合うことにあり、給与水準が上昇。あらゆる産業で人件費が高騰しており、インフレを後押ししています。

3.SDGs関連の投資

デイリー氏が「transition to a greener economy(グリーン経済への移行)」と表現しましたが、日本ではSDGs(あるいはESG投資)と言ったほうが通りがいいでしょう。環境配慮の観点から、再生可能エネルギーの利用や、エネルギー効率のいいスマートテクノロジーの導入が世界的に進んでいます。アメリカも例外ではなく、企業はこれに対応するために多大な投資を強いられています。

その投資コストの一部は消費者に転嫁、つまり商品やサービスの価格に上乗せして回収されます。

4.インフレ期待の高まり

最後に、デイリー氏が自身の最優先課題として挙げたのが、インフレ期待の変化です。インフレは一度勢いが付くと収束が困難になると言われていますが、その最大の要因が人々のインフレ期待の高まりです。

インフレが一定の水準を超えると、人々はインフレが長く続くと予想するようになり、経済学ではこれをインフレ期待の高まりと呼びます。インフレ期待が高まると、人々は将来の生活不安から賃上げを要求するようになり、インフレ率がさらに高まるという悪循環につながります。これを防ぐには、人々が不安にかられる前にインフレを抑制するほかなく、FRBが引き締めを急ぐ理由はここにあります。

雇用市場は安定。利上げペースは上昇するのか?

FRBが利上げのペースを判断する際のもう1つの重要な指標とされる雇用統計を見ると、引き続き堅調です。利上げにより景気が多少悪化しても、雇用市場がすぐさま崩壊するような事態には陥らないでしょう。

となると、FRBとしては利上げペースを早めようという判断に傾きやすい状況です。ここまでの利上げの履歴からすると、次回は0.25%の利上げだろうという見方が支配的でしたが、0.5%の利上げが行われる可能性も出てきました。

アメリカのインフレと金利政策がどう転ぶのか、先の読みづらい展開がまだしばらく続きそうです。

注目記事

なぜ、こんなにも多くのお客様にご支持を頂いているのか(その1)

なぜ、こんなにも多くのお客様にご支持を頂いているのか(その2)

※この記事は、掲載日時点の情報を基に作成しています。最新状況につきましては、スタッフまでお問い合わせください。

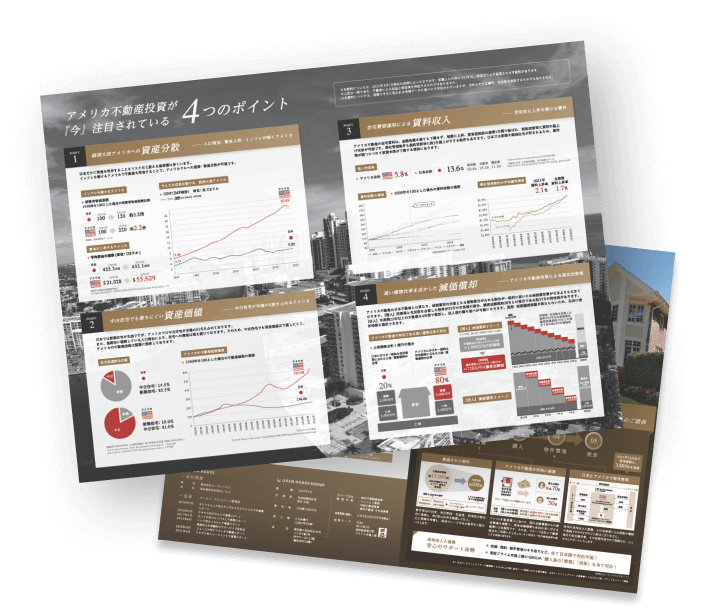

アメリカ不動産投資の秘訣

成功への道筋

オープンハウスの投資メソッドを

無料ダウンロード

アメリカ不動産投資の秘訣

成功への道筋

オープンハウスの投資メソッドを無料ダウンロード

この資料では、以下の内容をご紹介しています。

以下の内容をご紹介しています。

- アメリカ不動産投資が「今」注目される4つの理由

- スケールが違うアメリカ投資市場の基礎知識

- 日本とは全く異なる不動産の市場環境と投資効果

- 投資エリア選びの重要さと注目の成長エリア

さらに知りたい方は簡単1分

資料をダウンロードするアメリカ不動産投資、始め方がわからずお悩みではありませんか?

2020年の税制改正後も、アメリカ不動産投資は依然として「資産分散」「減価償却」などのメリットで注目を集めています。

ただ、アメリカを含む海外不動産投資に興味はあるけれど「言語の壁がある」「現地の事情がわからない」「リスクが高そう」といったお悩みも多く見られます。

実際、日本からアメリカ不動産投資を始めようとしても、現地の法律や税制の違い、物件管理の難しさ、為替リスクなど、様々な課題に直面することがあります。

しかし、適切な知識とサポートがあれば、アメリカ不動産投資は魅力的な資産運用の選択肢となります。安定した不動産需要、基軸通貨ドルでの資産保有、長期的な不動産価値など、その魅力は2020年の税制改正後も健在です。

そこで、アメリカ不動産投資に興味をお持ちの方へ、『アメリカ不動産投資成功ガイド』をお届けします。オープンハウスがこれまで5000棟超、3000名以上の投資家様をサポートしてきた実績をもとに、投資の基礎知識から最新の市場動向、成功事例までをわかりやすくまとめました。

オープンハウス独自の強み、アメリカの複数都市に展開する現地法人による直接管理と日本語でのきめ細やかなサポート体制についてもご紹介しています。お忙しい投資家様のお手を煩わせず、英語不要でアメリカ不動産投資を実現できるワンストップサービスです。

ドル建てでの資産運用を実現したい方、海外投資に興味はあるけれど不安を感じている方は、ぜひこの機会にダウンロードしてみてください。

アメリカ不動産投資の秘訣

成功への道筋

オープンハウスの投資メソッドを

無料ダウンロード

アメリカ不動産投資の秘訣

成功への道筋

オープンハウスの投資メソッドを無料ダウンロード

この資料では、以下の内容をご紹介しています。

以下の内容をご紹介しています。

- アメリカ不動産投資が「今」注目される4つの理由

- スケールが違うアメリカ投資市場の基礎知識

- 日本とは全く異なる不動産の市場環境と投資効果

- 投資エリア選びの重要さと注目の成長エリア

さらに知りたい方は簡単1分

資料をダウンロードする