【この記事のポイント(Insights)】

- 英国で3年ぶりに、株・債券・通貨が「トリプル安」に。背景には制度疲労と財政への不信感

- 米・独・日でも同様に財政リスクが表面化しつつある

- 福祉政策でも信認が揺らぐ時代、「絶対安全な政府」はもはや存在しないためリスク分散が必要

2025年夏、イギリスで再び「トリプル安」が発生しました。株安・債券安・通貨安が同時に進むこの現象は、単なる一国の市場混乱にとどまりません。背景にあるのは、財政規律への信頼低下と、制度疲労を抱えた政治の機能不全です。そしてその構図は、程度の差こそあれ、米国、日本、ドイツなど他の主要国にも当てはまります。本稿では、イギリスの事例を起点に、世界中で高まる「政府の財政への信認リスク」を検証し、今後の視点を提示します。

イギリスを襲う3年ぶりの株安・債券安・通貨安のトリプル安

2025年7月初旬、イギリス市場が急落しました。ポンドは対ドルで1%以上下落し、10年物国債(ギルト)の利回りは一時4.61%まで上昇。FTSE250指数は1.5%安と、株・債券・通貨の三市場が同時に売られる「トリプル安」の様相を呈しました。

背景には、財政に対する信認の低下があります。労働党政権は財政規律を掲げながらも、障害者向け給付の維持やエネルギー補助金の延長を打ち出し、追加歳出が膨らみました。その結果、歳出余地はほぼ使い果たされ、市場では「このままでは秋の予算でルールを破るのではないか」「税収不足を国債発行で補うのでは」といった懸念が高まりました。

さらに追い打ちをかけたのが、財務相リーブス氏の更迭観測です。議会で感情的な様子を見せた同氏に対し、首相が去就を明言せず、市場は「財政規律に慎重なリーブス氏が辞め、より緩い方針の人物が後任となるのでは」と反応しました。

こうした展開に、多くの投資家が2022年の「トラス・ショック」を思い出しました。当時は、リズ・トラス首相(当時)が裏付けのない大規模減税を発表したことで市場がパニックとなり、ポンドは過去最安値を記録、ギルトは暴落、年金基金は破綻寸前に追い込まれました。今回は政策の極端さこそないものの、「制度的に健全と思われていた国でも、財政に対する信頼が一度揺らぐと一気に売られる」ことを改めて証明する形となりました。

日本やイギリスだけじゃない。世界中が直面する「財政の壁」

ご存知のように、日本もまた世界最悪レベルの債務国です。政府債務は対GDP比260%を超え、長年にわたり高齢化に伴う社会保障費と経済対策の積み重ねが重くのしかかっています。2025年には30年物国債の利回りが3%台に乗せる局面もあり、金利上昇が財政に与える圧力は増す一方です。

財政をめぐる信認不安は、決してイギリスや日本に限った話ではありません。むしろ、それは主要先進国共通の病とも言えます。

アメリカでは、慢性的な財政赤字が拡大を続けています。新型コロナ対策で膨張した歳出に加え、減税の繰り返しと政治的対立により、構造的な赤字が定着しました。2023年度の財政赤字はGDP比6.3%に達し、連邦政府の債務残高は36兆ドルを突破。GDP比で120%を超える規模に膨れあがりました。しかも近年では利払い費も急増し、格付け機関は相次いでアメリカの信用を引き下げています。フィッチは2023年に、ムーディーズも2025年に最上位評価を剥奪しました。これは、政府債務に対する市場の信頼が明確に揺らぎ始めている証拠です。

ドイツは相対的に健全な財政運営を続けてきましたが、近年は転換点に差し掛かっています。エネルギー転換や防衛費増加に対応するため、従来の均衡財政路線(いわゆる「債務ブレーキ」)の見直しが始まりました。2025年には、メルツ新政権が財政支出拡大方針を打ち出し、保守層を中心に反発が広がりました。規律重視を掲げていた政党が方針を転換したことで、「ドイツすら財政ルールを維持できなくなった」との懸念が浮上しています。

こうして見ると、いまや財政信認の問題は「特別な国」や「周縁国」の話ではなくなっています。かつて財政危機といえば新興国の専売特許でしたが、現在ではG7に名を連ねる国々でさえ信認の揺らぎを抱えており、むしろ皮肉なことに、財政のメルトダウンは“先進国から”始まっているようにも見えます。

国の選別にも限界あり。「絶対安全な政府」は、もはや存在しない?

今後、国債市場や通貨市場では、「どの国が信頼できるか」を基準に、資金が振り分けられていくと見られます。実際、2025年の英国トリプル安では、ドイツや米国の国債利回りが相対的に低下する“逃避先”として買われる場面もありました。財政の健全性がマーケットで差別化される――それ自体は理にかなった動きです。

しかし、ここで注意すべきは、「絶対的に安全な政府」がもはや存在しないという現実です。2025年の英国は、ポピュリズム的な極端な政策を採ったわけではありません。障害者向けの給付やエネルギー補助金といった“常識的”な福祉政策を維持しようとしただけです。それにもかかわらず、市場は過敏に反応し、トリプル安という強烈な形でノーを突きつけました。

これは裏を返せば、他のどの国でも同じことが起こりうる、ということです。財政の持続可能性が問われる時代、選挙のたびに政策が変わりやすい国、政治的合意が得にくい国、増税を忌避する国などは、いずれも信認低下のリスクと隣り合わせです。

投資家にとっては、今後ますます「国を見る目」が重要になるのに加え、国際関係を理解したうえでリスク分散する必要があるでしょう。単一国家単位で国債の信用力、財政の健全性、政治の安定性といった観点を慎重に見極めるのはもちろん、その国が調子を崩したときに、連れて落ちる国と、影響を受けにくい国はどこかまで考え、分散投資しておく必要があります。

もはや、財政信認の危機は“遠いどこかの国の話”ではありません。英国のトリプル安は、私たち自身の足元にも問いを投げかけているのです。

注目記事

なぜ、こんなにも多くのお客様にご支持を頂いているのか(その1)

なぜ、こんなにも多くのお客様にご支持を頂いているのか(その2)

※この記事は、掲載日時点の情報を基に作成しています。最新状況につきましては、スタッフまでお問い合わせください。

アメリカ不動産投資の秘訣

成功への道筋

オープンハウスの投資メソッドを

無料ダウンロード

アメリカ不動産投資の秘訣

成功への道筋

オープンハウスの投資メソッドを無料ダウンロード

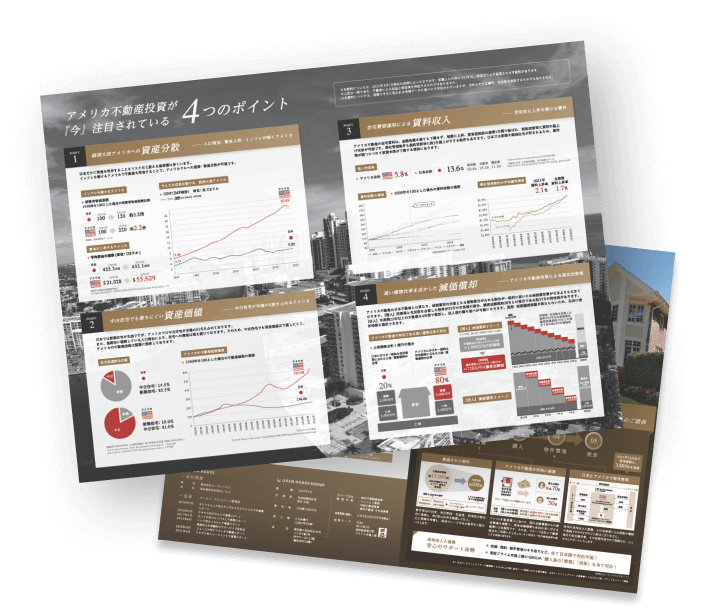

この資料では、以下の内容をご紹介しています。

以下の内容をご紹介しています。

- アメリカ不動産投資が「今」注目される4つの理由

- スケールが違うアメリカ投資市場の基礎知識

- 日本とは全く異なる不動産の市場環境と投資効果

- 投資エリア選びの重要さと注目の成長エリア

さらに知りたい方は簡単1分

資料をダウンロードするアメリカ不動産投資、始め方がわからずお悩みではありませんか?

2020年の税制改正後も、アメリカ不動産投資は依然として「資産分散」「減価償却」などのメリットで注目を集めています。

ただ、アメリカを含む海外不動産投資に興味はあるけれど「言語の壁がある」「現地の事情がわからない」「リスクが高そう」といったお悩みも多く見られます。

実際、日本からアメリカ不動産投資を始めようとしても、現地の法律や税制の違い、物件管理の難しさ、為替リスクなど、様々な課題に直面することがあります。

しかし、適切な知識とサポートがあれば、アメリカ不動産投資は魅力的な資産運用の選択肢となります。安定した不動産需要、基軸通貨ドルでの資産保有、長期的な不動産価値など、その魅力は2020年の税制改正後も健在です。

そこで、アメリカ不動産投資に興味をお持ちの方へ、『アメリカ不動産投資成功ガイド』をお届けします。オープンハウスがこれまで5000棟超、3000名以上の投資家様をサポートしてきた実績をもとに、投資の基礎知識から最新の市場動向、成功事例までをわかりやすくまとめました。

オープンハウス独自の強み、アメリカの複数都市に展開する現地法人による直接管理と日本語でのきめ細やかなサポート体制についてもご紹介しています。お忙しい投資家様のお手を煩わせず、英語不要でアメリカ不動産投資を実現できるワンストップサービスです。

ドル建てでの資産運用を実現したい方、海外投資に興味はあるけれど不安を感じている方は、ぜひこの機会にダウンロードしてみてください。

アメリカ不動産投資の秘訣

成功への道筋

オープンハウスの投資メソッドを

無料ダウンロード

アメリカ不動産投資の秘訣

成功への道筋

オープンハウスの投資メソッドを無料ダウンロード

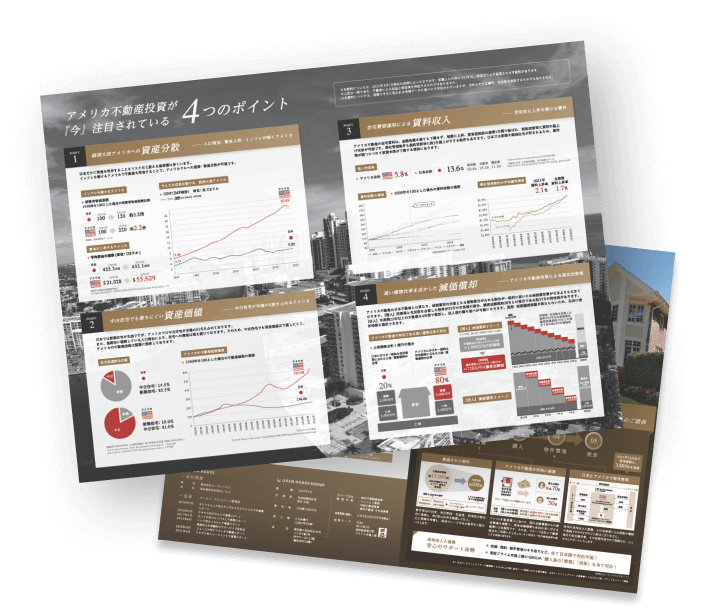

この資料では、以下の内容をご紹介しています。

以下の内容をご紹介しています。

- アメリカ不動産投資が「今」注目される4つの理由

- スケールが違うアメリカ投資市場の基礎知識

- 日本とは全く異なる不動産の市場環境と投資効果

- 投資エリア選びの重要さと注目の成長エリア

さらに知りたい方は簡単1分

資料をダウンロードする