パンデミック下の金融緩和から一転、諸外国の中央銀行は金融引き締めへ

2020年から2021年にかけて、世界中の国々ではコロナ禍に沈む経済を支えようと、歴史的な量的金融緩和が行われました。例えばアメリカの中央銀行であるFED(連邦準備制度)は、米国債とMBS(住宅ローン担保証券)の買い入れを行いました。わずか2年余りに注ぎ込まれた金額は、国債で約3.3兆ドル、MBSで約1.3兆ドル。これは市場全体の米国債の4分の1、MBSの3分の1にあたり、大変な量の調達であることが分かります。FEDのみならず、ECB(欧州中央銀行)とBoE(イングランド銀行)も、それぞれ自国債の約40%を保有しており、金融緩和の規模の大きさが伺えます。

このように、ほんの少し前までは世界全体が右に倣えで金融緩和一色でした。しかし、昨年末にFRBがテーパリングの計画を発表して以来、方針は一転、各国が長短金利ともに金融引き締めを図り始めました。なかでも長期金利における引き締めとは、要するに買い入れた国債やMBSを手放しはじめるということです。大幅な緩和を行った揺り戻しか、引き締めのペースも尋常ではありません。先ほどと同じくアメリカを例にすると、FEDは月額950億ドルのペース(国債で600億ドル、MBSで350億ドル)で資産を手放し、膨らみ過ぎた中央銀行のバランスシート縮小を目指しています。

懸念の声があるなか、それでもテーパリングに踏み切る理由

これだけ急激なテーパリングは歴史上例がないため、各所にハレーションが起こるであろうと見られています。中央銀行が手放した国債は民間が引き受けることになりますが、市場はこれだけの量を買い入れられるのか。最大の買い手(中央銀行)が先細りして、債券市場の価格や流動性は保たれるのか。そして何より、買い入れによって抑えられていた長期金利が上昇し、財政の負担と企業の調達コストがともに増すのではないか。主にこういった点に懸念が寄せられています。

しかし、欧米を中心とした諸外国の中央銀行はテーパリングを決断しました。それは、民間市場を通したところで、自国債を買い入れることは本来は禁じ手だからです。日本を含む先進国の多くは、中央銀行による自国債の直接引き受けを法律で禁止しています。赤字国債に頼った財政政策は、強力に経済を活性化するものの、それと引き換えに国債の格下げや長期金利の急上昇、ひいては財政破綻をも招くリスクが大きいからです。

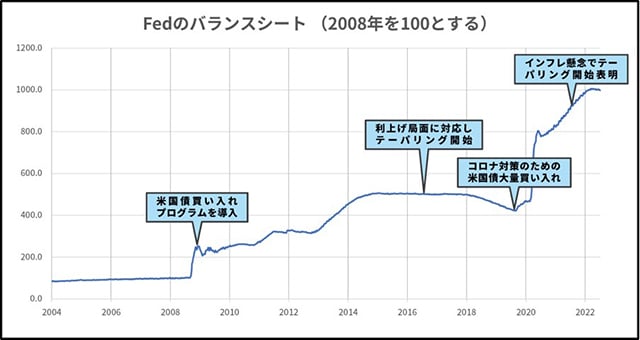

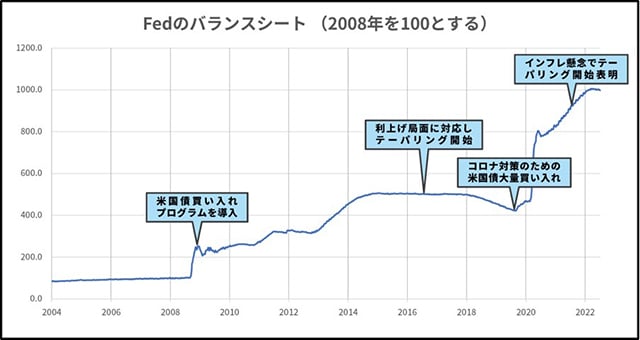

量的金融緩和における中央銀行の国債引き受けは、市場を介することで迂回、つまりこの法律を回避しているわけですが、経済効果としては直接引き受けとなんら変わりません。つまり、経済のカンフル剤にはなるものの、それ以上に将来大きな副作用をもたらしかねない「毒まんじゅう」なのです。その昔、戦費調達のために直接買い入れが横行していた戦前の失敗を十分に理解しているFEDほか欧州の中央銀行は、リーマンショックという景気が大きく沈み込むときにのみこの奇策に手を出すものの、窮地を脱すると速やかに引き締めを行ってきました。以下のグラフはFEDのバランスシートの推移ですが、ここからも金融引き締めの努力が読み取れます。

リーマンショック後、景気活性化のために金融緩和を行ったことで増大したバランスシートを、2015年から緩やかにですが縮小しようとしています。この2015年は、景気が持ち直して利上げに転じたタイミング。米国債を保有したまま利上げによる長期金利上昇が起こると、中央銀行の収支が逆ザヤとなり信用力が悪化するため、その持ち分を減らそうとしていたのです。これは予期せぬコロナショックでバランスシートは再び膨らむこととなりましたが、今回のテーパリング開始によって少しずつでも圧縮を図る方針を表明、これを実行に移しています。

まとめると、テーパリングによる悪影響の懸念はあるものの、金融緩和、つまり国債などの買い入れを続けるリスクのほうが大きいという判断をしているわけですが、とある国の中央銀行は真逆の判断をしています。ご存知、日本銀行です。

日銀の金融緩和政策維持はどんな未来を招くのか?

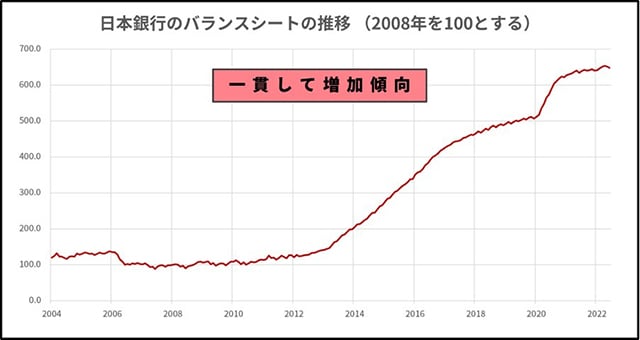

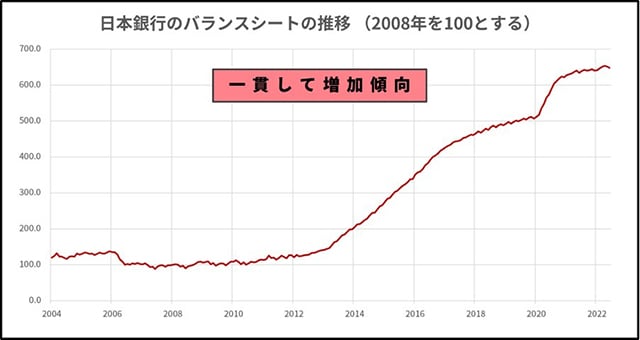

各国がテーパリングを進めるなか日銀の黒田総裁は、物価安定を優先するという旗印の下、日銀の長短金利操作も含めた量的・質的金融緩和を継続すると発表。今後も日本国債の買い入れペースを緩める気配がありません。これは国際的・歴史的に見ても類例のない姿勢であり、海外メディアでも「Unique(特異)」と報じられています。

増大し続けるバランスシートは、国内外の経済に多大な影響を及ぼし得るリスクを秘めていますが、範囲が大きすぎて、また前例がなさすぎて予想しきれないというのが正直なところ。アメリカ不動産の専門家である私に分かるのは、現在すでに顕在化しているドル高円安のトレンドが、ますます進行するであろうということです。

なぜなら、為替に大きな影響を及ぼす長短期金利の両方ともに格差が拡大していくことがほぼ決定的になったからです。低金利の国(つまり日本)で利回りの低い資産を保有するよりも、高金利の国(つまりアメリカや欧州)で利回りのいい資産を保有するほうがいいのは分かりきった話です。

本来(つまり国債の買い入れを行わない場合)、各中央銀行が誘導するのは短期金利で、10年もの国債に代表される長期債券市場は、中央銀行の金融政策にコントロールされないため、自由な相場形成がなされるはずです。短期的な金利差は金融政策から読めても、長期金利は自由であるがゆえ、為替市場と債券市場は取引材料を関連させづらいものでした。しかし中央銀行による国債の買い入れにより、長期金利差までもが容易に予測できるようになり、両市場の取引材料に明確な関連性が生まれてしまったのです。

円を見放し、ドルやほかの通貨に資産を移そうという動きは、今後ますます進むことでしょう。

注目記事

なぜ、こんなにも多くのお客様にご支持を頂いているのか(その1)

なぜ、こんなにも多くのお客様にご支持を頂いているのか(その2)

なぜ米国不動産と法人税繰延の相性は抜群に良いのか。