【この記事のポイント(Insights)】

- アメリカ不動産投資は、建物比率の高さにより減価償却費が大きくなるなど減価償却の観点でメリットがある。

- 2020年の税制改正により、個人では国外の中古住宅に対して簡便法を用いた減価償却ができなくなったが、コスト・セグリゲーションによるメリットは得ることができる。

- アメリカ不動産投資には資産分散とインフレ対策、中古住宅の資産価値が落ちにくいなどの利点がある一方で、融資や英語での契約・交渉、物件選定・管理などの面で注意が必要。

安定した不動産需要があることや基軸通貨のドルで資産が保有できることなどのメリットに加え、多額の減価償却費を費用計上することで不動産所得に赤字を発生させ、その赤字を個人の給与所得、事業所得などの他の所得から差し引くことで、節税効果が得られるとして注目されていたアメリカ不動産。

しかし、2020年の税制改正により、個人を対象に簡便法を用いた減価償却費の計上方法が改正され、海外不動産を活用した節税策に規制が入りました。それにもかかわらず、現在でもアメリカ不動産投資は個人の方・法人の方問わず大変好評です。

この記事では、アメリカ不動産の減価償却制度について、改正前・改正後のそれぞれの税制度の内容やアメリカ不動産投資のメリット・デメリットについてわかりやすく解説します。

また、アメリカ不動産投資を検討されている方におすすめなのが、オープンハウスのアメリカ不動産投資です。オープンハウスでは、物件の紹介だけでなく融資付けや運用管理・売却までワンストップでサポート。

アメリカ4か所に展開する現地法人が管理運用や情報収集し、さらに日本のスタッフがオーナー様へ日本語でまとめてご報告いたしますので、時差や言葉の心配もいりません。日本にいながら英語不要でアメリカ不動産に投資できるので、一度、お気軽にご相談ください。

個人・法人のクライアントに向けて米国不動産投資をご案内する。 お客様の投資イメージを数値で可視化する提案を得意としており、日々シミュレーションを繰り返す。得意エリアは、不動産価格の成長が著しいテキサス州・ジョージア州。

2020年税制改正前の減価償却について

まずは、改正前の減価償却制度について見ていきましょう。改正前で減価償却を活用できたポイントは次の2つです。

- 簡便法により短期間で多額の減価償却ができた

- 減価償却費を給与所得と損益通算

1.簡便法により短期間で多額の減価償却ができた

不動産投資を行う際に損をしないために、そもそも減価償却とは何かを理解しておく必要があります。不動産投資での減価償却とは、不動産の購入価格を購入した年に一括で計上するのではなく、償却期間で案分して計上する会計上の処理のことです。

仮に、土地建物合計5,000万円の木造住宅を購入した際、内訳が土地4,000万円・建物1,000万円であれば、建物部分の1,000万円のみが費用化できる減価償却費の対象となります。償却期間が5年なら毎年200万円を5年間計上することになります。

この際に重要になるのが法定耐用年数です。法定耐用年数は、建物の構造や目的により定められており、住宅として利用する物件の場合、構造ごとに以下のようになります。

| 構造 | 法定耐用年数 |

|---|---|

| 木造 | 22年 |

| 重量鉄骨造 | 34年 |

| 鉄骨鉄筋コンクリート造 | 47年 |

仮に、新築木造住宅を購入した場合、法定耐用年数が22年なので償却期間は22年です。この耐用年数は中古住宅の場合では算出方法が異なってきます。

中古住宅の場合、法定耐用年数のうち、取得時においてすでに経過している年数を考慮して耐用年数を算定する「簡便法」を用いることができ、次のように計算します。

【法定耐用年数の一部を過ぎている場合】(法定耐用年数-経過年数)+経過年数×20%

【法定耐用年数を過ぎている場合】法定耐用年数×20%

※算出した結果で1年未満の端数は切り捨て

仮に、構造が木造で築年数が30年の不動産の場合、22年の法定耐用年数を超えているため、償却期間は「22年×20%=4年」となるのです。

2.減価償却費を給与所得と損益通算

減価償却費を多く計上することで、会計上の赤字を作りやすくなります。減価償却費は、実際には使われていない経費です。そのため、実際には経営でも減価償却費を多く計上できれば、会計上は赤字にできます。

不動産投資の所得は「不動産所得」に区分され、給与所得との損益通算が可能です。不動産所得での赤字を給与所得と相殺することで、課税所得の圧縮につながります。例えば、給与所得が2,000万円あり不動産所得の赤字が250万円なら、相殺した1,750万円が課税所得となるのです。

所得税は、所得が高くなるほど税率も高くなる累進課税制度です。仮に、2,000万円の給与所得を得ていて課税所得が2,000万円の場合、所得税の税率は40%、10%の住民税率(所得割)と合わせると50%の税率となります。

しかし、不動産所得の赤字が250万円なら給与所得2,000万円と損益通算することで課税所得を1,750万円まで圧縮でき、税率は所得税率33%と住民税率(所得割)10%合わせて43%まで下がるのです。2020年の税制改正前は、所得の高い人ほど減価償却を活用できました。

アメリカ不動産投資が選ばれる2つの理由

アメリカ不動産が多くの投資家に選ばれる理由には、次の2つが挙げられます。

- アメリカ不動産は建物比率が高いため減価償却費が日本よりも大きい

- 法人の場合は建物価格を4年間で減価償却費として損金処理ができる

1.アメリカ不動産は建物比率が高いため減価償却費が日本よりも大きい

減価償却費が計上できるのは、不動産のうち建物部分になります。そもそも減価償却費は、経年劣化で資産価値が減少することを考慮して計上する経費です。土地は経年で資産価値が減少するものではないので、減価償却費の対象とはなりません。

仮に、土地建物合計5,000万円の木造住宅を購入した際、内訳が土地4,000万円・建物1,000万円であれば、建物部分の1,000万円のみが減価償却費の対象となるのです。

日本の不動産は、アメリカ不動産に比べ土地に対する建物割合が少ないという特徴があります。日本の不動産の建物割合は20%程度もあればいい方であるのに対し、アメリカでは建物割合が80%、土地割合が20%になっていることも珍しくありません。

前述の不動産価格5,000万円を例に挙げると、減価償却費の対象となる建物の価格は、日本の不動産の場合1,000万円に対し、アメリカの不動産であれば4,000万円です。このように、建物割合が大きいアメリカ不動産の方がより多額の減価償却費を計上できるのです。

2.法人の場合は建物価格を4年間で減価償却費として損金処理ができる

法人で木造中古住宅の法定耐用年数を超えた物件を購入した場合、簡便法を用いて4年で減価償却が可能です。個人で不動産投資する場合、給与所得等と不動産所得での赤字を損益通算した課税所得額が、所得税・住民税の対象となります。

一方、法人として不動産投資する場合、不動産投資での赤字は個人の所得との損益通算はできません。法人の場合、減価償却費を損金として計上することで利益を減らして法人税を抑えることが可能です。しかし、物件の売却時には譲渡価格と取得費との差額が法人の益金に算入され、取得費は減価償却累計額を差し引くため、全体で見ればトータルの課税額は変わらず、単に課税時期の繰延をしているだけになります。税を繰り延べることで運用期間中のキャッシュフローを改善でき、資金を設備投資などに使うことができるというメリットがあります。

2020年税制改正の内容とは?

2020年に税制改正が施行され、税金面でいくつかの変化がありました。アメリカ不動産投資に関わる部分は以下の通りです。

国外中古建物の不動産所得に係る損益通算等の特例を次のとおり創設する。

(1) 個人が、令和3年以降の各年において、国外中古建物から生ずる不動産所得を有する場合においてその年分の不動産所得の金額の計算上国外不動産所得の損失の金額があるときは、その国外不動産所得の損失の金額のうち国外中古建物の償却費に相当する部分の金額は、所得税に関する法令の規定の適用については、生じなかったものとみなす。

引用:総務省「令和2年度税制改正の大綱」

※上記は、いわゆる簡便法等により算定しているものが対象となります。

つまり、個人の場合は国外中古建物にて簡便法等を用いて減価償却費を計上して不動産所得を赤字にし、不動産所得の赤字と事業所得や給与所得等と損益通算できなくなってしまったのです。しかし、2020年の税制改正後もアメリカ不動産投資において、コスト・セグリゲーションというやり方でメリットを得ることができます。

コスト・セグリゲーションとはコスト(費用)・セグリゲーション(分別)という意味の言葉で、建物をひとまとめに減価償却するのではなく、構築物(土地を囲うフェンスなど)や動産(大型家電など)などに細かく分けて個々に減価償却の計算をする方法です。

構築物や動産は耐用年数が6年〜20年と、住宅よりも短い耐用年数が設定されているため、より短期でより多くの減価償却費を計上することができるようになるのです。

※コスト・セグリゲーションを用いた個人の償却方法に関しては、弊社オープンハウスの営業担当に個別相談フォームよりご相談ください。

アメリカ不動産投資の4つのメリット

アメリカ不動産には、多くの投資家たちから支持されるメリットがあります。ここでは、アメリカ不動産投資のメリットとして次の4つを解説します。

- 基軸通貨「ドル」建て資産を形成できる

- 資産分散とインフレ対策ができる

- 中古でも資産価値が落ちにくい

- 高い建物比率を活かした減価償却が可能

1.基軸通貨「ドル」建て資産を形成できる

アメリカドルは、世界中どこでも通用する通貨力を持つ基軸通貨です。今後もアメリカは世界をけん引する経済大国であり続けることが考えられるため、ドル建て資産を保有するメリットは大きいと言えます。今後円安が進んだ際のリスクヘッジとしても有効です。

アメリカ不動産を所有するということは、ドル資産を所有することになります。不動産という資産だけでなく、不動産運用中に得られる家賃収入や売却時の代金などもドルで受け取るため、アメリカ不動産へ投資することはドルへの投資になるとも言えます。

2.資産分散とインフレ対策ができる

資産運用では資産分散が重要です。アメリカ不動産を所有することで、不動産という「資産の分散」とアメリカドルという「地域・通貨の分散」につながります。

一般的に、不動産はインフレに強い資産と言われています。物価が上昇し、通貨の価値が下落するインフレ時には、不動産の価値が上昇する見込みが立ちます。インフレを続けるアメリカで不動産を所有しておけば、アメリカドルへの資産分散とインフレ対策につながります。

3.中古でも資産価値が落ちにくい

アメリカで中古住宅の価値が落ちない理由は3つあります。

1つ目に、新築物件の供給が少なく、住宅市場において中古物件の占める割合が8割以上だということ。

2つ目は、アメリカは日本とは異なりDIY文化が根付いており、住人が建物をリフォームして価値を高めることが広く行われていること。

そして3つ目は、アメリカと日本では資産価値に対する考え方が異なり、築年数を考慮せず建物の劣化や維持修繕の状況に応じて、資産価値が考慮されることです。

そのため、アメリカでは中古物件でも資産価値が落ちにくいという特徴があります。アメリカでは手入れされ長く使われた家への評価が高いことから、中古不動産市場は活発で築50年や100年を超えた不動産でも取引されているのです。

経年による資産価値の減少の心配が少ないため、条件が良い物件であれば運用後の売却時にも利益を出せる可能性が高くなります。仮に、日本の場合は20年運用した後に売却しようとすれば、資産価値が大きく減少して売却損が出てしまう可能性が高いものです。一方、アメリカであれば、売却時にも利益を狙えることがポイントです。

4.高い建物比率を活かした減価償却が可能

建物比率が高いアメリカでは日本より減価償却計上できる額も大きくなります。2020年の税制改正により、個人では簡便法等を用いて減価償却費を計上することで不動産所得を赤字にし、不動産所得の赤字と事業所得や給与所得等と損益通算できなくなりましたが、法人は従来通りこのスキームを活用できます。

※税制改正に対応した個人の償却方法に関しては、弊社オープンハウスの営業担当に個別相談フォームよりご相談ください。

法人であれば従来の通り減価償却を活用できるため、法人で不動産投資するというのも1つの手となります。

アメリカ不動産投資の4つのデメリット

一方、アメリカ不動産投資にはデメリットもあり、次の4つが挙げられます。

- 国内銀行での融資が下りず、まとまった現金が必要

- 英語での契約や交渉が必要でハードルが高い

- 言語や文化の違い、時差で物件管理が大変

- 物件選定が難しい

1.国内銀行での融資が下りず、まとまった現金が必要

国内不動産への投資であれば、基本的に金融機関から融資を受けて投資できるため、それほど多くの自己資金は必要ないかと思います。しかし、アメリカ不動産への投資で融資してくれる金融機関はまだ多くはありません。

アメリカ不動産への融資を行う金融機関があるとしても、金融機関によって金利や返済期間など変わってきます。国内不動産投資と比較して金利は割高となりやすく、また借入期間は短くなることも多い傾向です。一般的に融資比率は50%程と小さいため、アメリカ不動産投資を行う際にはまとまった自己資金が必要になってしまうことを認識しておくべきです。

仮に、アメリカ不動産の価格が5,000万円で融資比率が50%とすると、融資を受けられる額は最高でも2,500万円ほどになってしまいます。つまり、2,500万円の自己資金を用意する必要があります。

融資を得られなかった場合、購入は現金一括になります。物件によっては億単位の現金が必要になるため、投資のハードルが高い点には注意が必要です。

2.英語での契約や交渉が必要でハードルが高い

アメリカ不動産に投資する場合、現地の人との購入交渉や入居者への対応など、英語が必要になります。不動産売買契約書など契約に関わる書類は、日本語でも読み解くのが難しいものです。それが英語ともなるとかなりの英語レベルが要求されます。

3.言語や文化の違い、時差で物件管理が大変

アメリカでは日本の「当たり前」は通用しません。言語も文化も違う国で、日本にいるような感覚で手続きや運用をしているとトラブルに発展する可能性が高くなります。

また、時差の違いも日常の管理のしにくさにつながります。日本とアメリカでは時差が13~16時間と半日分ほどあるため、管理会社との連絡がスムーズにいかないケースも多くあります。

そもそも、管理会社の質も日本と同じと考えるべきではありません。そのような国の違いを理解しておくことが大切です。

4.物件選定が難しい

日本であれば、インターネットなどを駆使して情報を集めるだけでなく直接現地に行って物件や周辺状況をその目で確認することも容易です。しかし、アメリカまで不動産を直接確認しに行くことは、そう頻繁にできるものではありません。

また、現地の状況やニーズも日本よりも把握しにくいものです。ネットの情報だけで物件を選んで、実際は治安の悪いエリアの物件や利益の出ない不動産だったというトラブルも少なくないので注意が必要です。

【アメリカ不動産2部門で4年連続NO.1】オープンハウスのアメリカ不動産とは?

東証プライム市場に上場している総合不動産グループ「オープンハウスグループ」では、自社グループが一環となりアメリカ不動産投資をサポートしています。

オープンハウスだからできる「ワンストップサービス」の内容は以下5つです。

1.賃貸運用・売却時を意識した物件選定

オープンハウスグループでは、現地に根付いた事業活動で得られた「土地勘」と「アメリカ人の目」をもって、実際に足を運び、仕入れから修繕に至るまで、現地で厳しく物件を見定めています。

2.グループ会社による融資商品提供

アメリカ不動産投資において、最も大きなハードルとなるのが融資です。オープンハウスグループ内のアイビーネットでは、アメリカ不動産を担保とした融資商品をご用意しております。

3.ご契約手続き

アメリカ不動産の契約手続きは、エスクローという第三者機関を介して進められるなど、日本の商慣習とは異なる部分が多くあります。

オープンハウスでは、契約書類の日本語訳など、はじめてのアメリカ不動産投資でも安心してご契約いただけるようサポートいたします。

4.ご購入後の管理体制

オープンハウスグループでは、現地法人と日本法人の連携により、時差や言語の壁を超えたプロパティマネジメント業務を行っております。

日本語による毎月の収支報告をはじめとした、賃貸運用時のオーナー様のさまざまなご要望に対し、適切にお応えできる体制を構築しております。

Open House Texas Property Management社が建物の管理をサポートします(一部の州ではプロパティマネジメントを外部委託しております)。

5.ご売却

アメリカ現地の不動産市況や日本の税制などを多角的に分析し、適切な売却タイミングや販売戦略をご提案いたします。

加えて、東証プライム市場上場企業という安心感・信頼性もあります。

その結果、日本マーケティングリサーチ機構がアメリカ不動産における年間取引数・取扱高において調査を実施した結果「年間取扱高」「年間取引件数」において4年連続NO.1を獲得するに至りました。

まとめ

アメリカ不動産の減価償却に関する税制改正の内容や、アメリカ不動産投資のメリット・デメリットについてお伝えしました。

2020年の税制改正により、個人ではそれまで可能であった「簡便法を用いた減価償却による課税所得の圧縮」ができなくなりました。しかし、法人は今回の規制の対象外となり、これまで同様減価償却を活用することが可能です。

ドル建て資産を持てるなどアメリカ不動産投資にはさまざまなメリットがあります。この記事を参考に、まずはオープンハウスでアメリカ不動産投資についてお気軽にご相談ください。

◆オープンハウスのアメリカ不動産をご活用頂いたオーナー様の体験談はこちら◆

※この記事は、掲載日時点の情報を基に作成しています。最新状況につきましては、スタッフまでお問い合わせください。

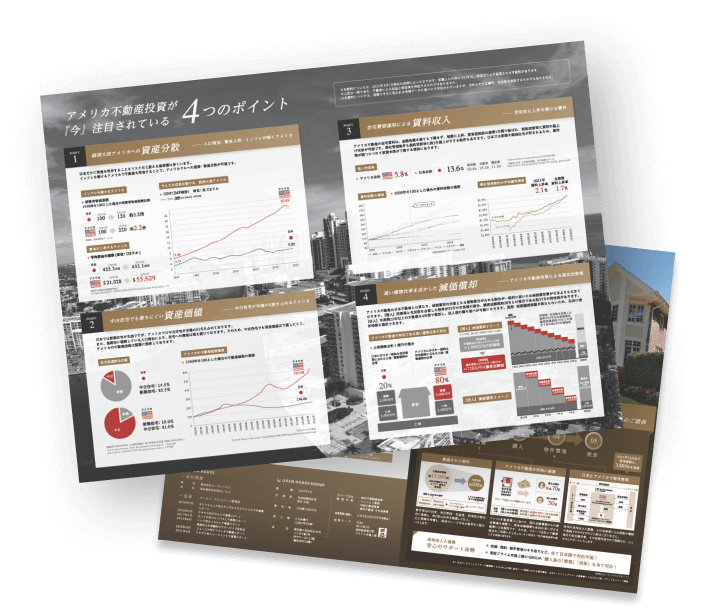

アメリカ不動産投資の秘訣

成功への道筋

オープンハウスの投資メソッドを

無料ダウンロード

アメリカ不動産投資の秘訣

成功への道筋

オープンハウスの投資メソッドを無料ダウンロード

この資料では、以下の内容をご紹介しています。

以下の内容をご紹介しています。

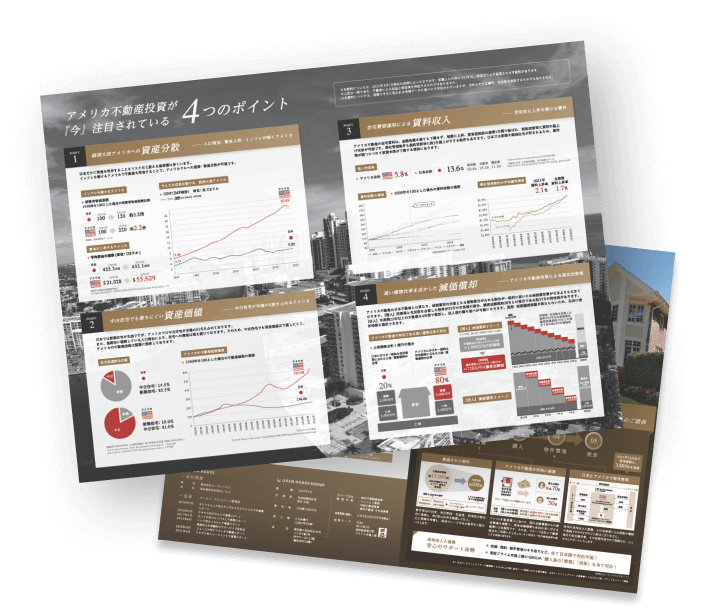

- アメリカ不動産投資が「今」注目される4つの理由

- スケールが違うアメリカ投資市場の基礎知識

- 日本とは全く異なる不動産の市場環境と投資効果

- 投資エリア選びの重要さと注目の成長エリア

さらに知りたい方は簡単1分

資料をダウンロードするアメリカ不動産投資、始め方がわからずお悩みではありませんか?

2020年の税制改正後も、アメリカ不動産投資は依然として「資産分散」「減価償却」などのメリットで注目を集めています。

ただ、アメリカを含む海外不動産投資に興味はあるけれど「言語の壁がある」「現地の事情がわからない」「リスクが高そう」といったお悩みも多く見られます。

実際、日本からアメリカ不動産投資を始めようとしても、現地の法律や税制の違い、物件管理の難しさ、為替リスクなど、様々な課題に直面することがあります。

しかし、適切な知識とサポートがあれば、アメリカ不動産投資は魅力的な資産運用の選択肢となります。安定した不動産需要、基軸通貨ドルでの資産保有、長期的な不動産価値など、その魅力は2020年の税制改正後も健在です。

そこで、アメリカ不動産投資に興味をお持ちの方へ、『アメリカ不動産投資成功ガイド』をお届けします。オープンハウスがこれまで5000棟超、3000名以上の投資家様をサポートしてきた実績をもとに、投資の基礎知識から最新の市場動向、成功事例までをわかりやすくまとめました。

オープンハウス独自の強み、アメリカの複数都市に展開する現地法人による直接管理と日本語でのきめ細やかなサポート体制についてもご紹介しています。お忙しい投資家様のお手を煩わせず、英語不要でアメリカ不動産投資を実現できるワンストップサービスです。

ドル建てでの資産運用を実現したい方、海外投資に興味はあるけれど不安を感じている方は、ぜひこの機会にダウンロードしてみてください。

アメリカ不動産投資の秘訣

成功への道筋

オープンハウスの投資メソッドを

無料ダウンロード

アメリカ不動産投資の秘訣

成功への道筋

オープンハウスの投資メソッドを無料ダウンロード

この資料では、以下の内容をご紹介しています。

以下の内容をご紹介しています。

- アメリカ不動産投資が「今」注目される4つの理由

- スケールが違うアメリカ投資市場の基礎知識

- 日本とは全く異なる不動産の市場環境と投資効果

- 投資エリア選びの重要さと注目の成長エリア

さらに知りたい方は簡単1分

資料をダウンロードする