商業用不動産と住宅用不動産の違い

米国経済は依然として予想以上の力強さを見せており、金融市場ではFRBの利下げに対する期待が後退している。これを受けて米30年長期金利も4%を上回る水準で推移しており、モーゲージ30年金利もまた高止まりする状況である。

不動産市場にとって高金利の影響は大きく、商業用不動産市場が悪化する一因となっている。米国商業用不動産向け融資は680兆円の規模であるが、このうち2024年に80兆円の償還が見込まれている。これは全体の11%程度の規模であり、高金利による借り換えは商業用不動産の信用力低下に直結する。また、2024年1月のFRBの銀行上級担当者調査によると、商業用不動産向け融資態度指数は40.7と四半期前と比べて24.8ポイント下落したものの、依然として厳格な状況にある。

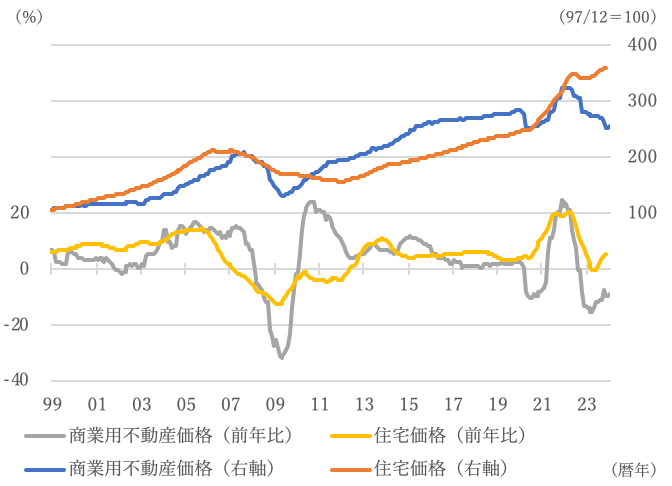

このような状況を受けて、商業用不動産は調整中であるが、住宅用不動産は最高値を更新する状況である。過去を見ても、商業用と住宅用不動産価格の方向性がこれだけ乖離したことは珍しい。商業用不動産価格は、企業業績の影響を受けて前年比マイナス30%からプラス25%程度の幅で変化しており、2022年9月以降、前年比マイナスの状況が続いている。これは、高金利だけでなくアフターコロナの働き方改革でオフィス空室率の上昇といった構造要因も影響している。

一方、住宅価格指数は、堅調な雇用環境やリモートワークの普及を受けて、上昇基調を続けている。なお、比較的信用力が高いGSE適格者向け融資態度指数は1.9と8.1ポイント低下してゼロ近傍まで低下しており、こちらの融資態度はニュートラル付近まで戻ってきた。商業用不動産向け貸出は5年で満期を迎える場合が多いが、住宅ローンは基本的に30年固定の長期ローンであり、住宅用不動産市場における足元の金利上昇の影響は商業用不動産と比べて緩やかに発生する。これが住宅ローンの延滞率の低さにつながっており、融資態度がそれほどタイト化しない要因である。

図表1:商業用不動産と住宅用不動産価格

出所:グリーンシート、S&Pダウジョーンズ・インデックス、セントルイス連邦準備銀行より作成

住宅の供給制約

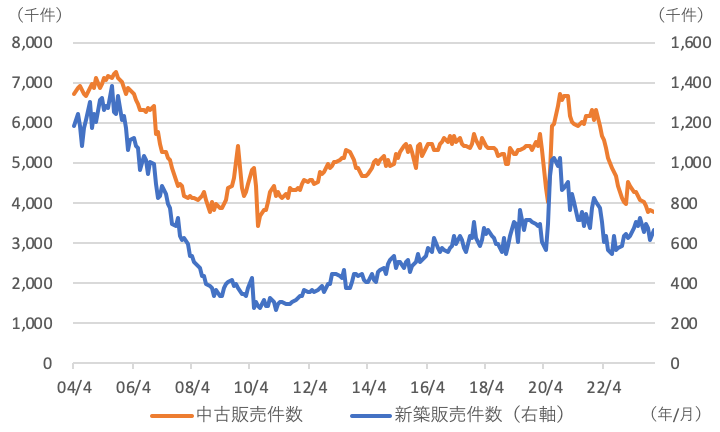

先進国の中で数少ない人口増加国である米国では、住宅に対する潜在需要がある。これが、住宅価格の上昇トレンドと価格の安定性を生んでいる。そして、住宅価格が上昇する中で供給制約があることが更なる価格上昇につながっているといえる。住宅価格が高くなると、不動産譲渡の際に多額の譲渡所得税を納める必要があるため、相応のキャッシュを手当する必要がある。結果として、住宅価格が高い局面では、居住用の売り物件が少なくなる。

また、コロナ禍でリモートワークが定着するなかで住宅需要が高まった結果、木材需要が急増して、材料不足が住宅建設を遅らせる要因となった。このウッドショックは緩和されたものの、金利高を受けて住宅供給は制約を受けている。高金利は住宅ローンの借り換えを抑制するため、住宅購入意欲だけでなく住宅売却数も減少させる傾向がある。

実際の中古住宅販売数はリーマンショック後の最低水準にあり、新築住宅販売を見ても、中古住宅供給の制約を埋められるほどに増加していない。このように住宅用不動産市場は、依然として供給制約を抱えており、不動産価格を上昇させる要因となっていることが窺える。

図表2:中古・新築別住宅販売件数

出所:QuickFactset

住宅の需要面の変化

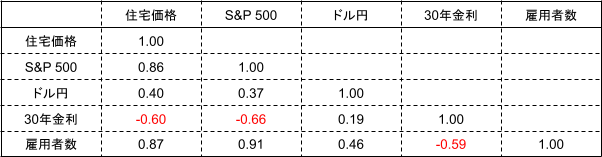

住宅用不動産の需要については、金利が低下すれば住宅ローン借り換えが促進されて、不動産の購入意欲が高まるため、不動産価格の上昇要因となる。また、住宅用不動産価格は、金利以外にも株式による資産効果や家計所得の影響を受けると考えられる。そこで、住宅用不動産価格に影響を与える要因として米国株式(S&P500)、外国為替(ドル円)、米国金利(30年金利)、雇用者数を想定して、その関係を重回帰分析で確認した(期間は2000年1月から2023年11月までのデータ)。

その結果は、これらすべての要因(説明変数)が5%有意であり、不動産価格に影響を与えていることが示される。それらの相関係数の符号を見ると、住宅価格に対して金利がマイナスでそれ以外はプラスの値となっている。株価上昇による資産効果、ドル高による海外からの投資資金の流入、雇用増による所得増加、金利低下による住宅購入増が住宅価格を押し上げることが、この結果からも読み取れる。

この関係が変わらなければ、今後、米国の利下げと日本のマイナス金利の解除によって日米金利差が縮小することで生じるドル安圧力による住宅価格の低下を、米国の金利低下が一定程度相殺することが予想される。

図表3:主要資産のリスク・リターン・シャープレシオ

注:2000年1月から2023年11月までの期間。住宅価格はドルベース。住宅価格、S&P500、ドル円、雇用者数は原数値を対数変換したもの、30年金利は原数値(%)で計算

出所:QuickFactset

そこで、他の変数が変わらないものとして、夫々の変数が変化した場合の影響を試算してみたい。図表4は、株、為替、金利、雇用が1標準偏差だけ変化した場合の住宅価格(円建て)の変化率を示している。これによると、10%の円高によって住宅価格は18.2%の下落が見込まれる。一方、30年金利が1.2%低下すると住宅価格は12.5%上昇する。以上は単純な試算ではあるが、円高による円建て住宅価格の下落は、米国金利低下による不動産価格の上昇によって、ある程度相殺されることが期待される。

図表4:各資産クラスの変化が住宅価格に与える感応度

注:2000年1月から2023年11月までの期間。夫々の変数と住宅価格(円建て)の単回帰係数より試算

出所:QuickFactset

執筆日:2024.02.28

|

著者 柴崎健(SBI大学院大学 経営管理研究科教授) 1989年日本興業銀行(現みずほ銀行)に入行後、みずほ証券にて金融資本市場の調査(金融・財政・マクロ経済・金融制度・ESG投資等)に25年間携わる。みずほ総合研究所(現みずほリサーチ&テクノロジーズ) にてコンサルタント、みずほ証券グローバル戦略部にて産官学連携にも従事。 著書『金融緩和のもとでの国債リスク』、『2020年 消える金融』(共著)、『シナリオ分析 異次元緩和脱出』(共著)、 『金融資本市場と公共政策-進化するテクノロジーとガバナンス』 (共著)、『現代ビジネスエシックスと企業価値向上』(共著)等 |

※この記事は、執筆日時点の情報を基に作成しています。最新状況につきましては、スタッフまでお問い合わせください。

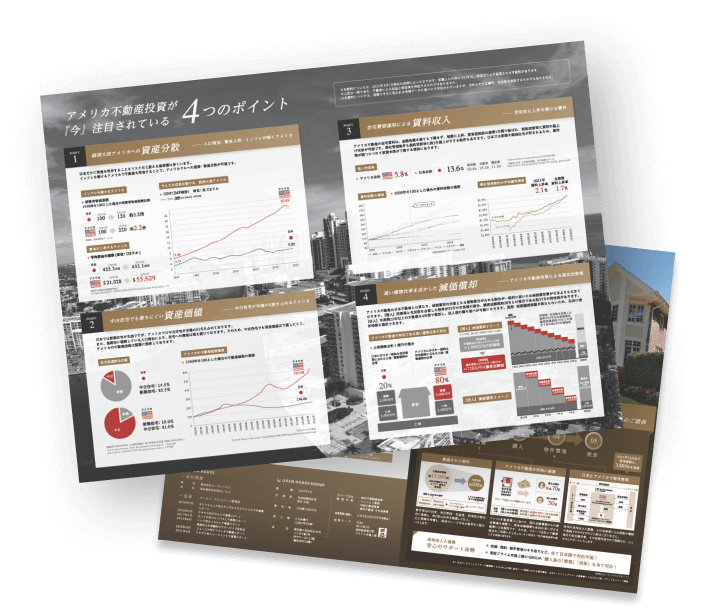

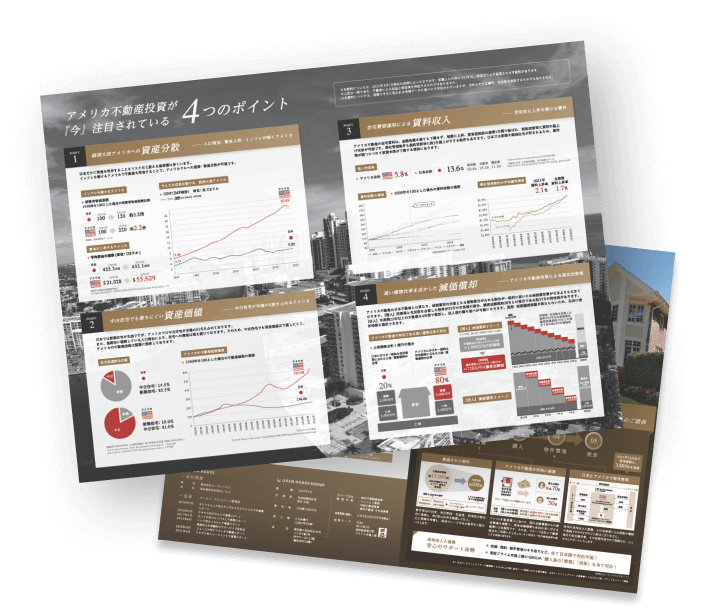

アメリカ不動産投資の秘訣

成功への道筋

オープンハウスの投資メソッドを

無料ダウンロード

アメリカ不動産投資の秘訣

成功への道筋

オープンハウスの投資メソッドを無料ダウンロード

この資料では、以下の内容をご紹介しています。

以下の内容をご紹介しています。

- アメリカ不動産投資が「今」注目される4つの理由

- スケールが違うアメリカ投資市場の基礎知識

- 日本とは全く異なる不動産の市場環境と投資効果

- 投資エリア選びの重要さと注目の成長エリア

さらに知りたい方は簡単1分

資料をダウンロードするアメリカ不動産投資、始め方がわからずお悩みではありませんか?

2020年の税制改正後も、アメリカ不動産投資は依然として「資産分散」「減価償却」などのメリットで注目を集めています。

ただ、アメリカを含む海外不動産投資に興味はあるけれど「言語の壁がある」「現地の事情がわからない」「リスクが高そう」といったお悩みも多く見られます。

実際、日本からアメリカ不動産投資を始めようとしても、現地の法律や税制の違い、物件管理の難しさ、為替リスクなど、様々な課題に直面することがあります。

しかし、適切な知識とサポートがあれば、アメリカ不動産投資は魅力的な資産運用の選択肢となります。安定した不動産需要、基軸通貨ドルでの資産保有、長期的な不動産価値など、その魅力は2020年の税制改正後も健在です。

そこで、アメリカ不動産投資に興味をお持ちの方へ、『アメリカ不動産投資成功ガイド』をお届けします。オープンハウスがこれまで5000棟超、3000名以上の投資家様をサポートしてきた実績をもとに、投資の基礎知識から最新の市場動向、成功事例までをわかりやすくまとめました。

オープンハウス独自の強み、アメリカの複数都市に展開する現地法人による直接管理と日本語でのきめ細やかなサポート体制についてもご紹介しています。お忙しい投資家様のお手を煩わせず、英語不要でアメリカ不動産投資を実現できるワンストップサービスです。

ドル建てでの資産運用を実現したい方、海外投資に興味はあるけれど不安を感じている方は、ぜひこの機会にダウンロードしてみてください。

アメリカ不動産投資の秘訣

成功への道筋

オープンハウスの投資メソッドを

無料ダウンロード

アメリカ不動産投資の秘訣

成功への道筋

オープンハウスの投資メソッドを無料ダウンロード

この資料では、以下の内容をご紹介しています。

以下の内容をご紹介しています。

- アメリカ不動産投資が「今」注目される4つの理由

- スケールが違うアメリカ投資市場の基礎知識

- 日本とは全く異なる不動産の市場環境と投資効果

- 投資エリア選びの重要さと注目の成長エリア

さらに知りたい方は簡単1分

資料をダウンロードする