米国トリプル安から安定局面入りか

4月2日にトランプ大統領が相互関税措置を決定したことを受けて、金融資本市場では大きな動揺が走った。この時、米国の株・債券・為替のトリプル安(債券売りは金利高)が生じたことで、米国に対する信認が揺らぐのではないかとの懸念が高まる事態となった。しかし、その後、トランプ大統領が相次いで関税の引き上げを延期したため、金融市場は落ち着きを取り戻しつつある。

その一方で、米国金融市場では、トランプ大統領の政策運営の実行力に対する批判の意味で、「TACO(タコ)」という言葉が使われるようになった。これは、Trump Always Chickens Outの略であり、「トランプ米大統領はいつもびびってやめる」という意味である。すなわち、今後も、トランプ政権の関税政策が二転三転することで、市場は一時的に混乱する可能性があるものの、最終的には大きな変化に繋がらないという見方が高まっているものといえる。一時的なショックに備える必要はあるものの、全体としては方向感が定まりにくい局面に入りつつあると思われる。

図表1:米国株式と10年金利

出所:FactSet

長期的には米国の基礎体力が問われる

トランプ大統領の関税引き上げの目的は、一義的には貿易赤字と財政赤字の「双子の赤字」を縮小させることにあった。しかし現実は、前述の通り、一時的な米国売りが生じており、米国の「双子の赤字」の持続可能性に対する懸念が想像以上に大きいことも事実である。特に、米国債売却による金利上昇は、米国の債務残高が増加するなかで、トランプ大統領の政策運営に大きな影響を与えたとされる。ただし、海外投資家が保有する米国債残高は引き続き増加基調にあり、米国政府の財政が不安定になっているというわけではない。

米中対立の影響から、中国(本土と香港の合計)は、米国債の保有額を減少させつつあるが、それでも2024年以降、米国債の保有額に大きな変化はうかがえない。日本は最大の米国債投資国であるが、保有残高は概ね横ばいである。保有を増加させた主な地域は、英国、ケイマン諸島、カナダとなっている。英国は米国とのディールをいち早く成立させた国である。また、関税や領土を巡る対立を深めるカナダも米国債の保有額は大きい。米国との関係を再構築する上で、交渉の材料とする可能性は否定できないものの、米国債の一部売却は、自らの保有資産価値にも影響する点で諸刃の剣であり、実効性は低いと思われる。

図表2:国別の米国債保有額

出所:米国財務省

その点では、米国債市場(長期金利)を安定させるためには、財政赤字をいかにして縮小させるかが鍵となる。トランプ大統領の大型減税・歳出削減法案は、下院議会を通過したが、上院での成立に向けて、慎重論を唱える向きも多い模様である。また、これまでトランプ政権を支えてきたイーロン・マスク氏も本法案を批判しており、トランプ政権からの脱退の意向を明らかにした。

同法案について、米議会予算局(CBO)は、米国財政赤字を今後10年間で2.4兆ドル増加させるとの試算を公表した。同法案が成立すれば、足元では景気鈍化の兆しがみられるなか、米景気の下支え効果が期待できるが、米国長期金利の不確実性を高める要因となる。その一方で、CBOは、関税の引き上げによって、今後10年間で財政赤字が2.8兆ドル減少するとの見通しを公表している。これは、5月13日までに実施した関税引き上げの効果や他国の報復措置による影響等を織り込んだものである。トランプ大統領が目指すように、減税・歳出削減の財政赤字増を関税引き上げで埋めることができれば、財政赤字の増加にある程度の歯止めをかけることも不可能ではない。

基軸通貨を基盤とした米国の豊かさ

双子の赤字は、米国が国外から借り入れた資金を使って外国製品を購入することができる経済構造の上で、米国の豊かさを実現させていることをうかがわせる。国民の豊かさを図る指標である一人当たりのGDPを見ると、米国は82,254ドルと、他の主要国と比べて大きい。このように借金は必ずしも悪いものではなく、信用力という価値を表すものである。

図表3:主要国の財政・経常収支・GDPの状況

注:一般政府債務の対GDP比率はグロス債務ベース。GDPは名目値ベース。2023年の数字。

出所:IMF

その信用力の背景には、基軸通貨としてのドルがある。双子の赤字は、単に米国リスクではなく、世界最大の経済大国の象徴という面もある。この点からすれば、米国は米ドルの基軸通貨性を重視しており、「強いドルは国益」という基本的な考え方は維持されるだろう。外貨準備におけるドルの比率は、2000年以降、緩やかに低下しているが、2024年末時点でも57.8%を占めており、依然として国際システムにおける優位性を保っている。

トランプ政権によって米国一人勝ちの構造が変わるのではないかとの思惑から、投資の世界でも、米国オンリーよりも主要国全体への分散投資が注目されつつある。しかし、たとえある程度の変化が生じたとしても、ドルを基軸通貨とした世界経済構造に変わる新たな枠組みへの転換は容易ではない。一時的な政治的混乱に左右されない、中長期的な投資スタンスが求められる局面である。

図表4: 通貨別外貨準備(左図:2024年12月末構成比、右図:主要通貨の構成比推移)

出所: IMF

執筆日:2025.06.06

※この記事は、執筆日時点の情報を基に作成しています。最新状況につきましては、スタッフまでお問い合わせください。

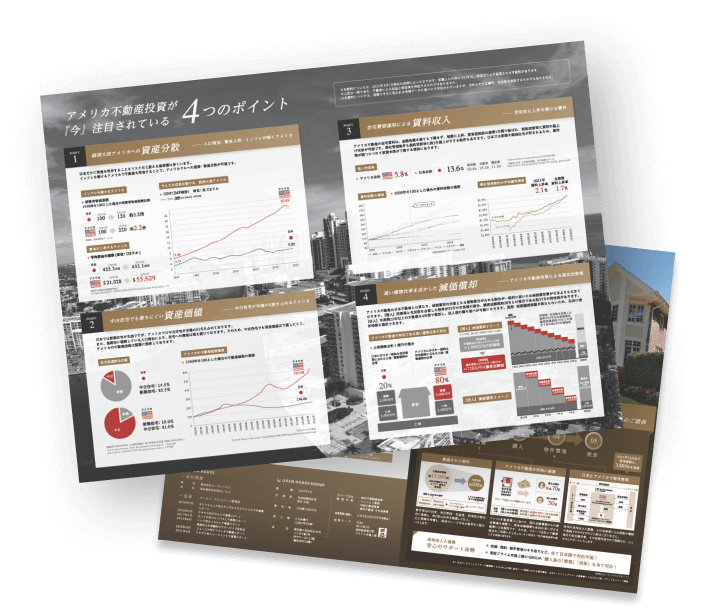

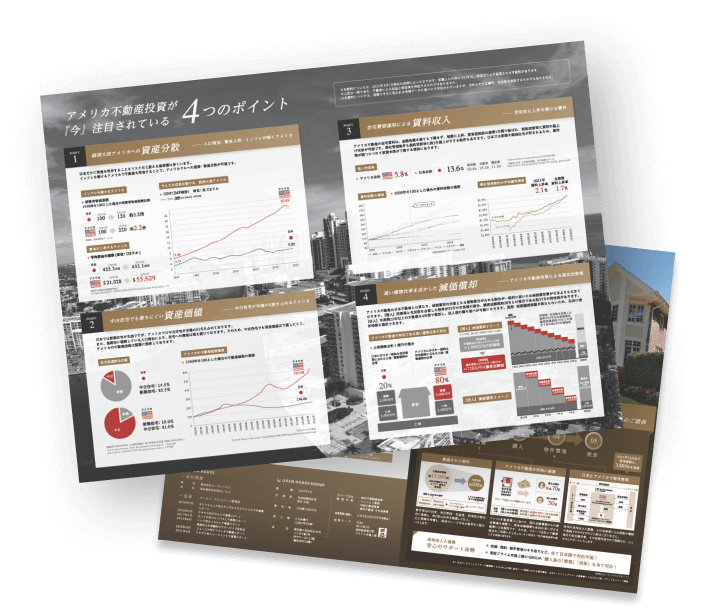

アメリカ不動産投資の秘訣

成功への道筋

オープンハウスの投資メソッドを

無料ダウンロード

アメリカ不動産投資の秘訣

成功への道筋

オープンハウスの投資メソッドを無料ダウンロード

この資料では、以下の内容をご紹介しています。

以下の内容をご紹介しています。

- アメリカ不動産投資が「今」注目される4つの理由

- スケールが違うアメリカ投資市場の基礎知識

- 日本とは全く異なる不動産の市場環境と投資効果

- 投資エリア選びの重要さと注目の成長エリア

さらに知りたい方は簡単1分

資料をダウンロードするアメリカ不動産投資、始め方がわからずお悩みではありませんか?

2020年の税制改正後も、アメリカ不動産投資は依然として「資産分散」「減価償却」などのメリットで注目を集めています。

ただ、アメリカを含む海外不動産投資に興味はあるけれど「言語の壁がある」「現地の事情がわからない」「リスクが高そう」といったお悩みも多く見られます。

実際、日本からアメリカ不動産投資を始めようとしても、現地の法律や税制の違い、物件管理の難しさ、為替リスクなど、様々な課題に直面することがあります。

しかし、適切な知識とサポートがあれば、アメリカ不動産投資は魅力的な資産運用の選択肢となります。安定した不動産需要、基軸通貨ドルでの資産保有、長期的な不動産価値など、その魅力は2020年の税制改正後も健在です。

そこで、アメリカ不動産投資に興味をお持ちの方へ、『アメリカ不動産投資成功ガイド』をお届けします。オープンハウスがこれまで5000棟超、3000名以上の投資家様をサポートしてきた実績をもとに、投資の基礎知識から最新の市場動向、成功事例までをわかりやすくまとめました。

オープンハウス独自の強み、アメリカの複数都市に展開する現地法人による直接管理と日本語でのきめ細やかなサポート体制についてもご紹介しています。お忙しい投資家様のお手を煩わせず、英語不要でアメリカ不動産投資を実現できるワンストップサービスです。

ドル建てでの資産運用を実現したい方、海外投資に興味はあるけれど不安を感じている方は、ぜひこの機会にダウンロードしてみてください。

アメリカ不動産投資の秘訣

成功への道筋

オープンハウスの投資メソッドを

無料ダウンロード

アメリカ不動産投資の秘訣

成功への道筋

オープンハウスの投資メソッドを無料ダウンロード

この資料では、以下の内容をご紹介しています。

以下の内容をご紹介しています。

- アメリカ不動産投資が「今」注目される4つの理由

- スケールが違うアメリカ投資市場の基礎知識

- 日本とは全く異なる不動産の市場環境と投資効果

- 投資エリア選びの重要さと注目の成長エリア

さらに知りたい方は簡単1分

資料をダウンロードする