【この記事のポイント(Insights)】

- サラリーマンの不動産投資は、購入した年に一括でなく償却期間で案分して計上する減価償却の活用でメリットが生まれます。

- 最大65万円の特別控除を受けたり、家族への給与を経費にできたりするなどの恩恵を受けられる青色申告の選択を検討しましょう。

- 不動産投資において空室・家賃滞納リスクを回避するためには、信頼できる管理会社を選ぶことが重要です。

サラリーマンの方が不動産投資をするとき、税金について理解しておくことが大切です。

本記事では税の観点からみた不動産投資のメリットや、不動産投資に関わる税金の注意点、税金のシミュレーションも行いましたので、ぜひ参考にしてください。

※納税は国民の義務です。納めた税金は私たちの暮らしのために使われます。本記事では不動産投資を活用した税金対策について紹介いたしますが、税金対策を目的とした不動産投資を推奨するものではございません。不動産投資には資産形成ができることや資産分散できることなど、多くの利点が存在します。全体のメリット・デメリットを理解したうえでご検討をお願いします。

アメリカ税務を中心とする国際税務の分野で個人・企業のサポートを日本で行っている少数派で、日米の税務ポジションの全体最適を追求するのを得意とする。米国税務は、全てカバー。趣味も英語落語・日本拳法・トレイルランニングなどニッチな分野を楽しむ。

【 略歴 】

慶應義塾大学経済学部卒業

(株)三菱銀行(現三菱UFJ銀行)勤務

某繊維関連企業勤務(大証一部上場企業取締役アパレル子会社社長)

某機械メーカー勤務(東証一部上場企業米国子会社CFO<最高財務責任者>)

トレードタックス国際税務・会計事務所創業

【著書】(共著)

「Q&A 国際相続の実務と国外転出時課税」(日本法令)第9章「各国の相続税制」の「米国の連邦遺産税」(3パート)、「タイの相続税」を執筆担当 近日中に第2版を出版予定

青山学院大学卒業

平成29年税理士登録

大学卒業後、都内大手税理士法人資産税部に勤務し様々な資産税案件に携わる。

その後、都内中規模税理士法人資産税部に勤務し国内資産税案件及び海外資産税案件に多数携わり、国内およびアメリカロサンゼルスで相続セミナーを行う。現在は、倉持税理士法人にて国内および海外資産税案件を担当。

サラリーマンの不動産投資|3つの税観点でのメリット

サラリーマンの方が不動産投資をすると、税の観点では次の3つのメリットが考えられます。

- 所得税上のメリット

- 住民税上のメリット

- 相続税・贈与税上のメリット

所得税上のメリット

所得税上のメリットは、不動産投資で赤字が出た場合に発生します。たとえば、給与所得が2,000万円の方が不動産投資を開始し、不動産所得が500万円の赤字になれば、給与所得と不動産所得を損益通算して課税所得は1,500万円となります。

所得税は、所得が増加するにつれて税率が上がる累進課税制度を採用しているため、所得が減少することで適用される税率が下がることもあります。

課税される所得金額ごとの税率と控除額は以下のとおりです。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

課税所得が2,000万円の場合、税率は40%ですが、課税所得が1,500万円まで減ると33%にまで下がります。

住民税上のメリット

住民税は、納税者が所得税の確定申告を行ったのちに、申告した所得額に応じて税額が算出されます。不動産投資で不動産所得が赤字になれば、給与所得と損益通算することで住民税も減ります。

なお、住民税の所得割の税率は基本的に所得額に関わらず一律10%となっています。

相続税・贈与税上のメリット

贈与には、「暦年課税」と「相続時精算課税」の2種類があります。

「暦年課税」とは、贈与をもらう人1人につき、暦年中(1/1から12/31まで)に110万円までの贈与については贈与税がかかりません。

110万円を超える贈与については下記速算表に当てはめて贈与税額を計算します。

<一般贈与財産用>(一般税率)

この速算表は、「特例贈与財産用」に該当しない場合の贈与税の計算に使用します。

例えば、兄弟間の贈与、夫婦間の贈与、親から子への贈与で子が未成年者の場合などに使用します。

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | - |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 15万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

例:父Aから18歳未満の子どもBに現金500万円の贈与をした場合の贈与税額

(500万円-110万円)✕20%-25万円=53万円

<特例贈与財産用>(特例税率)

この速算表は、贈与により財産を取得した者(贈与を受けた年の1月1日において18歳(注)以上の者に限ります。)が、直系尊属(父母や祖父母など)から贈与により取得した財産に係る贈与税の計算に使用します。

(注) 「18歳」とあるのは、令和4年3月31日以前の贈与については「20歳」となります。

例えば、祖父から孫への贈与、父から子への贈与などに使用します。(夫の父からの贈与等には使用できません)

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | - |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 600万円以下 | 30% | 90万円 |

| 1,000万円以下 | 40% | 190万円 |

| 1,500万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

例:祖父Cから18歳以上の孫Dに現金500万円の贈与をした場合の贈与税額

(500万円-110万円)✕15%-10万円=48.5万円

出典:国税庁

「相続時精算課税贈与」とは、原則として60歳以上の父母または祖父母などから、18歳以上の子または孫などに対し、財産を贈与した場合において選択できる贈与税の制度です。

この制度を選択する場合には、贈与を受けた年の翌年の2月1日から3月15日の間に一定の書類を添付した贈与税の申告書を提出する必要があります。

なお、この制度を選択すると、その選択に係る贈与者(「特定贈与者」といいます。)から贈与を受ける財産については、その選択をした年分以降すべてこの制度が適用され、「暦年課税(注)」へ変更することはできません。

「相続時精算課税」を選択した場合の贈与税額の計算方法は、1年間に贈与により取得した財産の価額の合計額から、 基礎控除額(110万円(注))を控除し、 特別控除(最高2,500万円)の適用がある 場合はその金額を控除した残額に、 20%の税率を乗じて、贈与税額を計算します。

例:60歳以上の父Aから18歳以上の子どもBに現金3,000万円を贈与した場合

(3,000万円-110万円※1-2,500万円)✕20%=78万円

※税制改正により令和6年1月1日から、「相続時精算課税」を使う場合でも年110万円までは基礎控除で引くことが出来ます。

※土地の登記に係る税金は、相続で土地を移転した場合は「登録免許税」のみですが贈与で土地を移転した場合、「登録免許税」のほかに「不動産取得税」がかかります。

また、税率も相続で移転した場合と贈与で移転した場合では異なります。

『登録免許税』

| 内容 | 課税標準 | 税率 | 軽減税率(措法72) |

|---|---|---|---|

| 売買 | 不動産の価額 | 1,000分の20 | 令和8年3月31日までの間に登記を受ける場合 1,000分の15 |

| 相続、法人の合併 または共有物の分割 |

不動産の価額 | 1,000分の4 | - |

| その他 (贈与・交換・収用・競売等) |

不動産の価額 | 1,000分の20 | - |

『不動産取得税』

不動産取得税の税率は、4%です。

ただし、令和9年3月31日までに取得した土地については3%となります。

【贈与税上メリット】

「暦年課税」→令和5年度税制改正により、令和6年1月1日からの贈与については、相続開始前7年以前の贈与は贈与時の価格で相続財産に足し戻しとなります(改正前は3年)

ただし、延長された4年間に贈与により取得した財産の価額については、 総額100万円まで加算されません。

「相続時精算課税」→令和5年度税制改正により、毎年の基礎控除110万円以外の贈与については、贈与時の価格ですべて相続財産に足し戻しとなります。

将来値上がりが予測される土地については、相続対策として生前に贈与を検討することも良いでしょう。

建物については、毎年価値が下がっていきますので、移転のタイミングは税理士等専門家にご相談ください。

【相続税上のメリット】

不動産賃貸をしている場合、相続時(死亡時)に一定の要件を満たした場合

「小規模宅地等の特例」を使うことが出来ます。そのため、相続税の納税を減らすことが可能となります。 「小規模宅地等の特例」とは、被相続人(死亡した人)から相続人(財産をもらう人)が土地を相続した場合、下記の要件を満たす場合には、200㎡まで50%減額出来る特例です。

『貸付事業用宅地等の特例要件』

①貸付事業を引継ぎ、申告期限まで継続

②申告期限まで貸付事業を保有

注意:事業的規模(5棟10室基準)で不動産賃貸をしていない場合は、死亡前3年以内に開始した不動産賃貸に関しては、貸付事業用宅地等の特例を使うことは出来ません。そのため、相続対策を考えた不動産投資に関しましては、購入時期に注意が必要です。

例1:被相続人(死亡した人)は相続開始7年前に不動産賃貸物件(200㎡)を土地7,000万円、建物3,000万円で購入し不動産賃貸をしていた場合の相続税額。

前提条件として、

・相続時(死亡時)の土地の相続税評価額は、土地5,600万円(路線価方式により評価)建物2,100万円とする。

・全室満室

・小規模宅地等の特例についてはすべて要件を満たしている。

・土地・建物以外の相続財産はないものとする。

・相続人は子ども1人とする。

土地:5,600万円-(5,600万円×50%)=2,800万円

建物:2,100万円×(1-30%※)=1,470万円※借家権割合

土地2,800万円+建物1,470万円=4,270万円が相続財産となります。

そのため、下記速算表に当てはめると納める相続税額は、

4,270万円-3,600万円(基礎控除)=670万円

670万円✕10%=67万円が納める相続税額となります。

例2:被相続人(死亡した人)から相続人(財産をもらった人)は現金で1億円を相続した場合の相続税額。

前提条件として、

・現金以外の相続財産はないものとする。 ・相続人は子ども1人とする。

1億円-3,600万円(基礎控除)=6,400万円

6,400万円×30%-700万円=12,200万円が納める相続税額となります。

相続税の税率

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

サラリーマンの不動産投資でも減価償却ができる

サラリーマンなどの不動産投資では、減価償却をうまく活用することが大切です。ここでは減価償却について以下の3項目を解説します。

- 経費として計上できる減価償却費

- 減価償却費の計算方法

- 減価償却費による税観点でのメリット

経費として計上できる減価償却費

減価償却とは、不動産などの固定資産の購入費を、購入した年に一括で計上するのではなく、償却期間で案分して計上する会計上の処理のことです。ただし、すべての固定資産が減価償却費の対象ではなく、対象になるものとそうではないものに分かれます。

| 減価償却できる資産 | 建物・建物付属設備・機械装置・器具備品・車両運搬具・ソフトウェアといった無形資産など |

|---|---|

| 減価償却できない資産 | 土地・骨とう品・使用期間が1年未満の物・取得額が10万円未満のものなど |

減価償却費は、経年劣化で減少する価値を考慮して計上するものなので、経年劣化で価値が減少しない土地などは減価償却の対象外となります。そのため、不動産を土地と建物セットで購入した場合、減価償却費を計上する場合は購入額の土地と建物の内訳を明確にする必要があるのです。

減価償却費の計算方法

減価償却費の計算方法には定額法と定率法がありますが、2016年4月以降に取得した不動産(住宅などの建物)については定率法を選択できませんす。そこでここでは定額法による計算方法を解説します。

減価償却費の定額法による計算方法は以下のとおりです。

減価償却費=取得価額×定額法の償却率

定額法の償却率を求めるには、不動産の法定耐用年数が必要です。不動産(住宅などの建物)の法定耐用年数は構造ごとに以下のように定められています。

| 構造 | 法定耐用年数 | 償却率 |

|---|---|---|

| 木造モルタル | 20年 | 0.05 |

| 木造 | 22年 | 0.046 |

| 重量鉄骨造 | 34年 | 0.03 |

| RC造 | 47年 | 0.022 |

例えば、1億円の木造住宅であれば、460万円(=1億円×0.046)を22年間にわたって毎年、減価償却費として経費計上できます。

減価償却費による税観点でのメリット

減価償却費の税の観点でのメリットは、2年目以降は実際のお金の負担なしで経費を計上できることです。課税対象になる所得は、収入から経費を差し引いて算出します。

不動産投資では初年度に、物件を購入するための大きな出費が生じます。もしその物件の購入費用をそのまま経費計上していたら、1年目は大きな赤字になって納税額が減る効果が生まれるかもしれませんが、2年目以降はその効果が生まれません。

つまり2年目以降は家賃収入などから得られる不動産所得全体に税金が課されてしまいます。しかし、建物の費用については、減価償却の仕組みを使って毎年少しずつ経費を計上していくことになり、実際のお金の負担なしで経費を計上できます。

不動産投資でメリットが得られるサラリーマンはこんな人

税の観点からサラリーマンの方が不動産投資をするメリットを、次の3つのケースにわけて解説していきます。

- 課税所得が1,800万円を超えるサラリーマン

- 課税所得が900万円を超えるサラリーマン

- 課税所得が900万円以下のサラリーマン

課税所得が1,800万円を超えるサラリーマン

課税所得が1,800万円を超えるサラリーマンの方が不動産投資を始めると、税率を低くできる可能性があります。所得税の税率は、所得金額が大きくなるほど高くなります。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

この表から、課税所得が1,800万円を超えた場合は税率が40%に上がることがわかります。

課税所得1,800万円までの税率が33%ですので7%も異なり、不動産投資による不動産所得が赤字になれば、税の観点から不動産所得と給与所得を損益通算し税率を下げることができます。

課税所得が900万円を超えるサラリーマン

課税所得900万円を超えるサラリーマンの方の場合、税率は33%です。

課税所得900万円までの税率が23%なので、不動産所得と給与所得を損益通算し課税所得が900万円まで下がった場合、10%税率が下がります。

課税所得が900万円以下のサラリーマン

課税所得が900万円以下のサラリーマンの方の場合、695万円が「税率の境目」の一つになるわけですが、695万円を超える部分が23%、695万円以下の部分が20%ですので、その差はそこまで大きなものではありません。

そして不動産所得の赤字が膨らむと課税所得が330万円以下になる可能性もあります。そうなると税率は10%となって税負担は大きく減りますが、課税所得がそこまで減ると生活が苦しくなる可能性があるので注意が必要です。

サラリーマンの不動産投資|税金シミュレーション

サラリーマンの方が不動産投資をする際に関わってくる税金について、シミュレーションをしてみます。

所得税・住民税のシミュレーション

所得税と住民税をシミュレーションします。

- 給与所得:2,000万円

- 不動産所得:-1,200万円(赤字)

ここでは説明を簡潔にするため、控除については所得控除のみを対象とするにとどめ、そのほかの控除はないものとします。

課税される所得金額と税率と控除額は以下のとおりです。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

給与所得が2,000万円である場合、所得税の税率は40%です。住民税率(所得割)10%と合わせると合計の税率は50%になります。

納税額は約720.4万円(2,000万円×40%-279.6万円)+(課税所得2,000万円×10%)です。

一方、給与所得2,000万円に不動産所得の赤字が1,200万円あった場合、課税される所得金額は800万円になるので、所得税の税率は23%、住民税(所得割)の税率は10%となり、合計の税率は33%です。

納税額は約200.4万円(≒(2,000万円-1,200万円)×23%-約63.6万円)+(2,000万円×10%)となります。

つまり、給与所得2,000万円のサラリーマンの方が不動産投資をしていない場合の納税額は720.4万円で、不動産投資をして給与所得と不動産所得の赤字を損益通算して課税所得がが800万円になる場合、納税額が200.4万円にまで減る計算になります。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

サラリーマンが不動産投資で知っておくべき4つのポイント

サラリーマンの方が不動産投資をするとき、税については次の4項目を知っておいたほうが良いでしょう。

- 税の観点でメリットがあるのは減価償却費用があるため

- 経費にできる項目を間違えない

- 土地は減価償却できない

- 青色申告の方が税観点でのメリットは大きい

税の観点でメリットがあるのは減価償却費用があるため

減価償却では初年度に大きな額の負担をしたあと、2年目以降は会計期間中の実際の負担なく、大きな額の経費を計上することが可能です。このため、手元の現金は減っていないのに、税の観点上のメリットを得ることができます。

経費にできる項目を間違えない

サラリーマンなどが副業で不動産投資を始めると、不動産投資事業に関わる出費を経費として計上できるようになります。ただしサラリーマンなどの不動産投資に関わる税金の計算では、スーツやビジネスバッグなどは経費計上できないので注意が必要です。

土地は減価償却できない

減価償却費を適用できるのは建物だけで、土地については適用されません。日本国内での不動産投資では、土地付きの古い建物に投資した場合、物件価格のほとんどが土地代といったケースもございますのでご注意ください。建物に価値がないと減価償却効果を得られません。

青色申告の方が税観点でのメリットは大きい

税の観点でのメリットを大きくしたいサラリーマンなどは青色申告の選択を検討してください。複式簿記による帳簿をつけているなどの条件をクリアすると、青色申告を選択できます。

青色申告によるメリットは下記のようなものがあります。

- 最大65万円の特別控除を受けられる

- 家族への給与を経費にできる

- 赤字を最大3年間繰り越すことができる

青色申告の条件を満たすかどうか事前に確認するようにしましょう。

サラリーマンが不動産投資を行う上での3つの注意点

サラリーマンの方が不動産投資を行うときは次の3点に注意が必要です。

- 不動産投資のリスクを知る

- リスク回避の視点で管理会社を選ぶ

- 確定申告が必要

不動産投資のリスクを知る

不動産投資で特に注意しなければならないのは、空室リスクと家賃滞納リスクです。空室になったり家賃を滞納されたりすると収入が途絶えますが、投資家(ここではサラリーマン)のローンや税金の支払いは続きます。

リスク回避の視点で管理会社を選ぶ

空室リスクや家賃滞納リスクを小さくするには、投資物件の管理を適正に行う必要があります。信頼できる管理会社に管理を委託しましょう。

入居者を集める集客力を持ち家賃回収を徹底できる管理会社と契約できれば空室と家賃滞納が起きにくくなります。家賃滞納に関しては、入居希望者に対して事前審査を行うことが有効です。優れた管理会社は優良入居者を見抜く目を持っています。

確定申告が必要

サラリーマンの方の多くは勤務先の企業などが源泉徴収をしているため、確定申告をしたことがないかと思います。しかし、不動産投資を始めて給与所得以外に不動産所得を得るようになると自分で確定申告する必要があります。

特に、不動産投資で大きな所得を得ると納税額も大きくなってしまうため、あらかじめ税理士に相談してどの程度の納税が必要になるかなどシミュレーションしてもらったほうが良いでしょう。

年収2,000万円以上のサラリーマンにはアメリカ不動産投資がおすすめ

年収2,000万円以上の方の税金対策として特に選ばれているのが不動産投資のなかでもアメリカ不動産投資です。なぜ選ばれているのか、4つの理由を解説していきます。

- 基軸通貨「ドル」建て資産を形成できる

- 資産分散とインフレ対策ができる

- 中古でも資産価値が落ちにくい

- 高い建物比率を活かした減価償却が可能

1.基軸通貨「ドル」建て資産を形成できる

アメリカドルは、世界中どこでも通用する通貨力を持つ基軸通貨です。今後もアメリカは世界をけん引する経済大国であり続けることが考えられるため、ドル建て資産を保有するメリットは大きいと言えます。今後円安が進んだ際のリスクヘッジとしても有効です。

アメリカ不動産を所有するということは、ドル資産を所有することになります。不動産という資産だけでなく、不動産運用中に得られる家賃収入や売却時の代金などもドルで受け取るため、アメリカ不動産へ投資するということはドルへの投資になるとも言えます。

2.資産分散とインフレ対策ができる

資産運用では資産分散が重要です。アメリカ不動産を所有することで、不動産という「資産の分散」とアメリカドルという「地域・通貨の分散」につながります。

一般的に、不動産はインフレに強い資産と言われています。物価が上昇し、通貨の価値が下落するインフレ時には、不動産の価値が上昇する見込みが立ちます。インフレを続けるアメリカで不動産を所有しておけば、アメリカドルへの資産分散とインフレ対策につながるでしょう。

3.中古でも資産価値が落ちにくい

アメリカで中古住宅の価値が落ちない理由は3つあります。

1つ目に、新築物件の供給が少なく、住宅市場において中古物件の占める割合が8割以上だということ。

2つ目は、アメリカは日本とは異なりDIY文化が根付いており、住人が建物をリフォームして価値を高めることが広く行われていること。

そして3つ目は、アメリカと日本では資産価値に対する考え方が異なり、築年数を考慮せず建物の劣化や維持修繕の状況に応じて、資産価値が考慮されることです。

そのため、アメリカでは中古物件でも資産価値が落ちにくいという特徴があります。アメリカでは手入れされ長く使われた家への評価が高いことから、中古不動産市場は活発で築50年や100年を超えた不動産でも取引されているのです。

経年による資産価値の減少の心配が少ないため、条件が良い物件であれば運用後の売却時にも利益を出せる可能性が高くなります。仮に、日本の場合は20年運用した後に売却しようとすれば、資産価値が大きく減少して売却損が出てしまう可能性が高いものです。一方、アメリカであれば、売却時にも利益を狙えることがポイントです。

4.高い建物比率を活かした減価償却が可能

建物比率が高いアメリカでは日本より減価償却計上できる額も大きくなります。2020年の税制改正により、個人では簡便法等を用いて減価償却費を計上することで不動産所得を赤字にし、不動産所得の赤字と事業所得や給与所得等と損益通算できなくなりましたが、法人は従来通りこのスキームを活用できます。

※税制改正に対応した個人の償却方法に関しては、弊社オープンハウスの営業担当に個別相談フォームよりご相談ください。

法人であれば従来の通り減価償却を活用できるため、法人で不動産投資するというのも1つの手となります。

5.不動産の価値・流通等についての情報がオープン

アメリカの不動産については、一般的に日本と比べ非常に情報公開が進んでいます。ガラス張りで予見可能性に秀でています。

例えば、各州の各市町村で固定資産税評価・所有者・売買日・物件明細などの情報をオンライン上で公開しています。州によってはその売買取引価格まで掲載しています。

ここまで公開していいのかと思うほどです。

また、Zillow.comなどのウェブサイトで実際に売りに出ている物件のオファー価格も確認できます。市町村毎の中間値となる世帯別収入金額、強制退去率、空室率、犯罪率など全データもネット上で入手できます。

また、BPO(Brokers’ Price Option)と言って、不動産業者に頼めば実際に今この物件を扱うならいくらくらいのレンジで扱ってくれるという金額が掲載された書面を業者の署名入りでもらうことも出来ます。

もちろん、州毎にAppraiser(鑑定士)の登録やライセンス付与が行われており、所謂不動産鑑定士として業法に定められた独立性、専門性などの用件を満たす必要がありますが、日本よりは安い費用で米国の不動産鑑定士に不動産価値の評価を依頼できます。

また、州によっても事情は異なりますが、後日に相続でプロベート手続き等の面倒を回避するために、不動産登記によって受取人指定TOD(Transfer-on-death deed)を行うなどの登記手続きや制度が充実しております。

【アメリカ不動産2部門で4年連続No.1】オープンハウスのアメリカ不動産とは?

東証プライム市場に上場している総合不動産グループ「オープンハウスグループ」では、自社グループが一環となりアメリカ不動産投資をサポートしています。

オープンハウスだからできる「ワンストップサービス」の内容は以下5つです。

1.賃貸運用・売却時を意識した物件選定

オープンハウスグループでは、現地に根付いた事業活動で得られた「土地勘」と「アメリカ人の目」をもって、実際に足を運び、仕入れから修繕に至るまで、現地で厳しく物件を見定めています。

2.グループ会社による融資商品提供

アメリカ不動産投資において、最も大きなハードルとなるのが融資です。オープンハウスグループ内のアイビーネットでは、アメリカ不動産を担保とした融資商品をご用意しております。

3.ご契約手続き

アメリカ不動産の契約手続きは、エスクローという第三者機関を介して進められるなど、日本の商慣習とは異なる部分が多くあります。

オープンハウスでは、契約書類の日本語訳など、はじめてのアメリカ不動産投資でも安心してご契約いただけるようサポートいたします。

4.ご購入後の管理体制

オープンハウスグループでは、現地法人と日本法人の連携により、時差や言語の壁を超えたプロパティマネジメント業務を行っております。

日本語による毎月の収支報告をはじめとした、賃貸運用時のオーナー様のさまざまなご要望に対し、適切にお応えできる体制を構築しております。

Open House Texas Property Management社が建物の管理をサポートします(一部の州ではプロパティマネジメントを外部委託しております)。

5.ご売却

アメリカ現地の不動産市況や日本の税制などを多角的に分析し、適切な売却タイミングや販売戦略をご提案いたします。

加えて、東証プライム市場上場企業という安心感・信頼性もあります。

その結果、日本マーケティングリサーチ機構がアメリカ不動産における年間取引数・取扱高において調査を実施した結果「年間取扱高」「年間取引件数」において4年連続No.1を獲得するに至りました。

まとめ

不動産投資は所得税や住民税、相続税などさまざまな税の観点でのメリットがあります。ポイントは減価償却をうまく活用することです。不動産投資にまつわる税制度を理解することで、不動産投資によるメリットを最大化させるようにしましょう。

年収2,000万円以上の方はアメリカ不動産投資がおすすめです。アメリカ不動産投資をご検討の際は、お気軽にオープンハウスにご相談ください。

◆オープンハウスのアメリカ不動産をご活用頂いたオーナー様の体験談はこちら◆

※この記事は、掲載日時点の情報を基に作成しています。最新状況につきましては、スタッフまでお問い合わせください。

アメリカ不動産投資の秘訣

成功への道筋

オープンハウスの投資メソッドを

無料ダウンロード

アメリカ不動産投資の秘訣

成功への道筋

オープンハウスの投資メソッドを無料ダウンロード

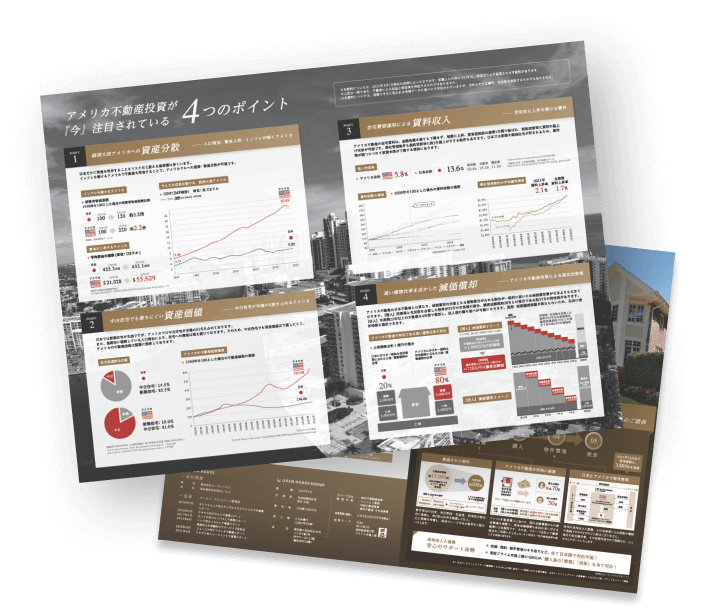

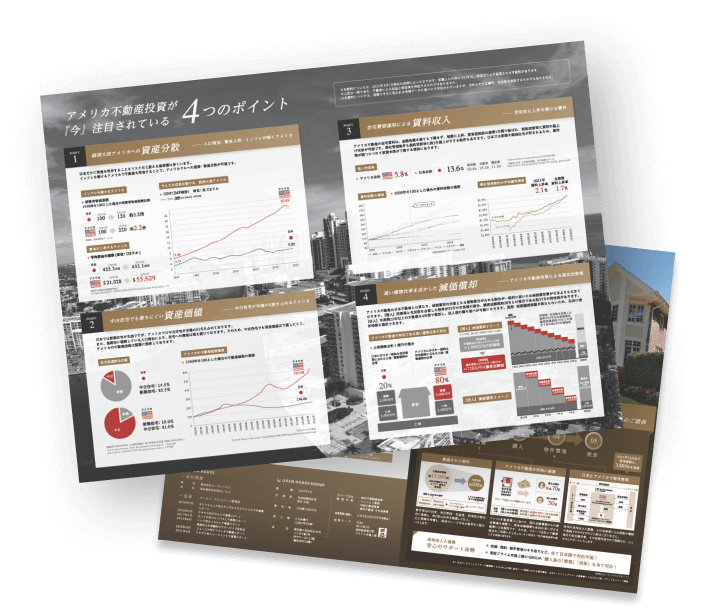

この資料では、以下の内容をご紹介しています。

以下の内容をご紹介しています。

- アメリカ不動産投資が「今」注目される4つの理由

- スケールが違うアメリカ投資市場の基礎知識

- 日本とは全く異なる不動産の市場環境と投資効果

- 投資エリア選びの重要さと注目の成長エリア

さらに知りたい方は簡単1分

資料をダウンロードするアメリカ不動産投資、始め方がわからずお悩みではありませんか?

2020年の税制改正後も、アメリカ不動産投資は依然として「資産分散」「減価償却」などのメリットで注目を集めています。

ただ、アメリカを含む海外不動産投資に興味はあるけれど「言語の壁がある」「現地の事情がわからない」「リスクが高そう」といったお悩みも多く見られます。

実際、日本からアメリカ不動産投資を始めようとしても、現地の法律や税制の違い、物件管理の難しさ、為替リスクなど、様々な課題に直面することがあります。

しかし、適切な知識とサポートがあれば、アメリカ不動産投資は魅力的な資産運用の選択肢となります。安定した不動産需要、基軸通貨ドルでの資産保有、長期的な不動産価値など、その魅力は2020年の税制改正後も健在です。

そこで、アメリカ不動産投資に興味をお持ちの方へ、『アメリカ不動産投資成功ガイド』をお届けします。オープンハウスがこれまで5000棟超、3000名以上の投資家様をサポートしてきた実績をもとに、投資の基礎知識から最新の市場動向、成功事例までをわかりやすくまとめました。

オープンハウス独自の強み、アメリカの複数都市に展開する現地法人による直接管理と日本語でのきめ細やかなサポート体制についてもご紹介しています。お忙しい投資家様のお手を煩わせず、英語不要でアメリカ不動産投資を実現できるワンストップサービスです。

ドル建てでの資産運用を実現したい方、海外投資に興味はあるけれど不安を感じている方は、ぜひこの機会にダウンロードしてみてください。

アメリカ不動産投資の秘訣

成功への道筋

オープンハウスの投資メソッドを

無料ダウンロード

アメリカ不動産投資の秘訣

成功への道筋

オープンハウスの投資メソッドを無料ダウンロード

この資料では、以下の内容をご紹介しています。

以下の内容をご紹介しています。

- アメリカ不動産投資が「今」注目される4つの理由

- スケールが違うアメリカ投資市場の基礎知識

- 日本とは全く異なる不動産の市場環境と投資効果

- 投資エリア選びの重要さと注目の成長エリア

さらに知りたい方は簡単1分

資料をダウンロードする