高まる金利上昇への警戒感

投資時期を見極める材料としてよく引き合いに出されるのが金利です。まさにアメリカで金利上昇する局面である現在、「今は投資すべきタイミングか?」という議論を新聞やSNS等でよく見かけます。

そのなかには、金利上昇が投資、特に株式や不動産投資のブレーキになるという意見も少なくありません。そう主張する人々のロジックは、主に以下の3点です。

1. 金利上昇にともない債券利回りも連れて上昇し、パフォーマンスが改善されるため、株式や不動産よりもボラティリティの低い債券へシフトする投資家が増える。

2. 株式については、銀行の融資金利上昇が企業業績に影響を与える。また、企業が借り入れを控えることで、人材採用、設備投資、研究開発などが抑制されるため、成長速度が鈍り、投資対象としての魅力が薄れる。

3. 不動産については、住宅ローン金利上昇の影響を受ける。金利負担が大きくなると消費者が住宅購入を控えることで販売が鈍り、需要が抑制されるため不動産価格が低下する。

もっともらしく感じるロジックですが、実際のところはどうなのでしょうか?

金利上昇局面で、株価は14勝3敗

まず、株式市場から見てみましょう。

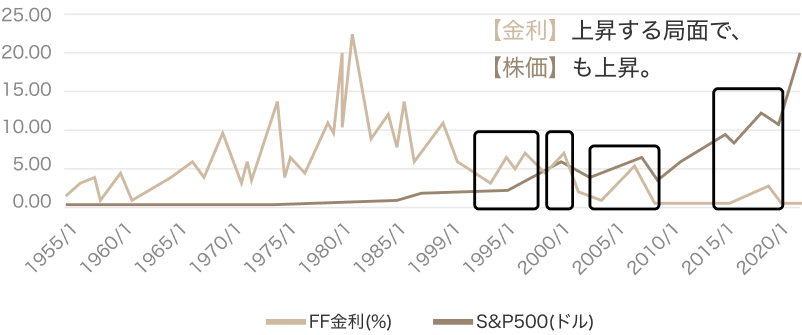

実際に金利上昇局面で株価がどう動いたのかを見るために、金利と株価の動きを重ねたグラフをつくってみました。金利はFF金利(フェデラル・ファンド・レート。米国の政策金利といえば、この数値を指す)、株価はS&P500を参照し、連邦準備制度が提供する経済データサービス「FRED」が提供する精度の高いデータです。

- FF金利とS&P500の価格

-

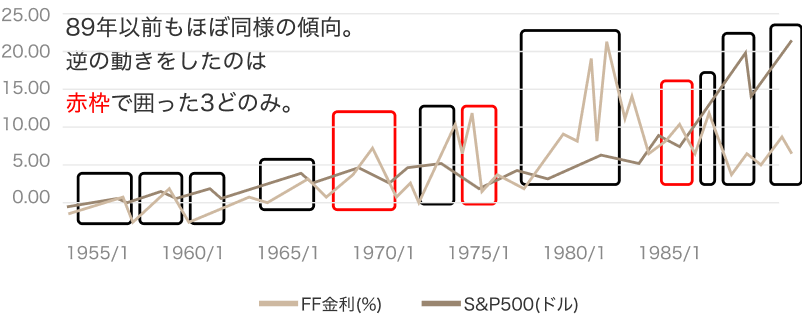

- FF金利とS&P500の価格(1989年以前を拡大)

-

見ていただければ分かる通り、過去の金利上昇局面では、株価はむしろ上昇していることのほうが多いのです。「FRED」でデータが提供されている1954年から2020年までの間で、FF金利は17回上昇しました。そのうち14回、実に82.3%の確率で株価が上昇しています。

不動産価格は、金利の上下動にかかわらず上昇

続いて、不動産です。

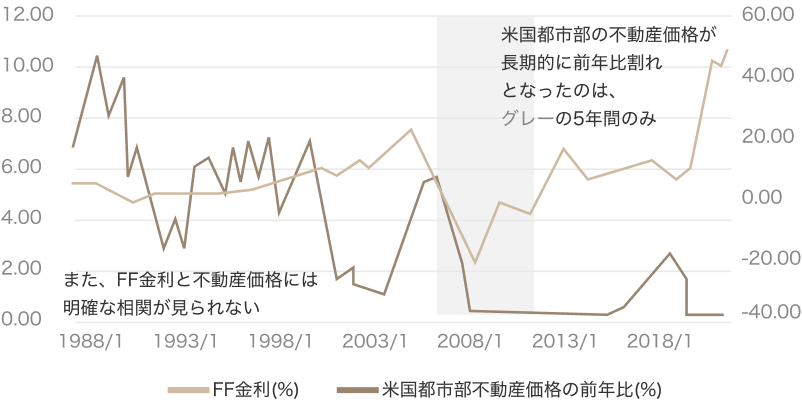

同様に「FRED」のデータを用いてグラフを作成してみました。赤色が米国都市部の不動産価格を示すS&Pケース・シラー住宅価格指数の前年比データです。「FRED」にデータが残る最も古い日付、1988年1月から今日までの数値です。グラフだけ見ると激しく浮き沈みしているように見えますが、これはあくまで前年比です。0より下に下がったのはサブプライム、リーマンショック前夜の2007年3月から、経済が立ち直る2012年4月までの間だけで、それ以外の期間は一貫して上昇しています。

- FF金利と米国都市部の不動産価格

-

また、利上げペースと不動産価格の変動ペースは、一致していたりしていなかったりと、バラバラであることも見て取れます。

まずはセミナーに参加しよう

すべて見る

【全国オンライン対応可能】ハワイ不動産の購入・売却相談

【全国オンライン対応可能】年10日から購入できる「NOT A HOTEL」個別相談セミナー

ハワイ不動産で叶える資産運用~別荘利用・賃貸・償却のトリプルメリット~

都心不動産投資は「転換期」へ。 30年ぶりのインフレ局面で選ぶべき、新築一棟木造による資産形成術

金利上昇から、実体経済を予想するのは因果が逆

ここから分かるのは、株式市場にしろ、不動産市場にしろ、そもそも金利上昇には連動していないということです。種明かしをすると、実は金利上昇から経済を予測するのはナンセンスです。なぜなら、金融政策はインフレや雇用などの実体経済を見て、それに配慮しながら検討されるものだからです。経済が先にあり、金融政策が後から決められるのです。

金融政策を検討するのは中央銀行であるFed(連邦準備制度)ですが、彼らの本質的な役割は、金利を上げ下げすることで、「物価の安定」と「米国内の雇用を増やす」ことです。この2つの目的を考慮に入れると、金利が上がるのはどんなタイミングなのかが分かります。

「物価の安定」を考えると、インフレ時には金利を上げたくなります。しかし、性急に金利を上げると、「米国内の雇用を増やす」目的に反してしまう可能性があります。企業の借入金の金利負担が増えることで、人件費を削減するための雇い止めや採用中止が発生し、雇用環境を悪化させてしまうかもしれないからです。

Fedが理想的に利上げを行うのは、企業が人件費を支払う余裕が十分にあるとき、つまり景気のいいときなのです。そう考えると、過去の金利上昇局面で株式市場や不動産市場が好調であることが多かったのにも説明が付きます。景気がいいから株や家を買うという、ごく普通の購買活動が起こっていたのです。

金利が上昇しても、ローンの「新規借り入れ」は減っていない

最後に、冒頭で挙げた金利上昇が不動産市場のブレーキになる理由の3番目「不動産については、住宅ローン金利上昇の影響を受ける。消費者が借り入れを控えることで販売が鈍り、需要が抑制されるため不動産価格が低下する」についても否定しておきます。

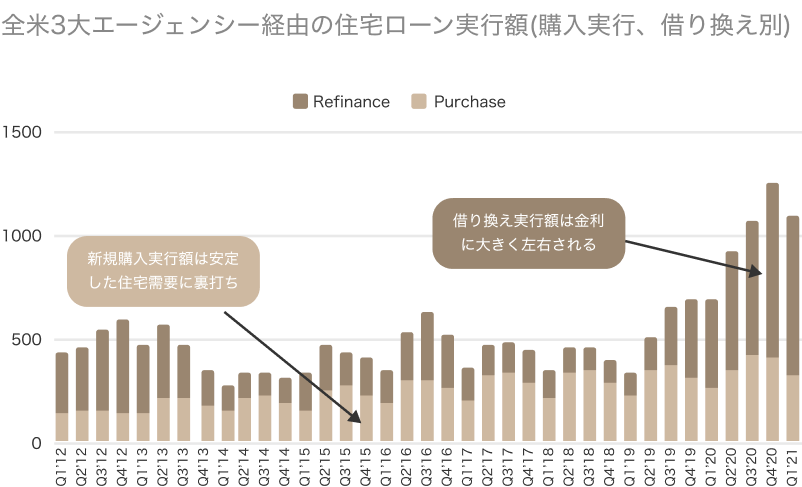

下の図は、米国の住宅ローン公社大手3社の実行額のグラフで、青が「新規買い入れ額」で、赤が「借り換え額」です。青と赤を足した棒の高さは大きく波打っているため、ローンの総実行額は不安定に見えます。コロナ禍によって超低金利になった2020年以降にグラフが上昇しているため、一見すると金利上昇警戒派の意見が正しいようにも見えるかもしれません。彼らは、金利が戻るとローン実行額も下がるだろうと言っているわけです。

- 住宅ローン組成割合

-

コロナショック対策による、史上最低水準の住宅ローン金利は引き起こしたのは空前の「借り換え」ブーム。住宅購入のための新規ローン実行は過去より季節要因を除けば大きな変化はありません。住宅ローン金利上昇で終焉したのは、住宅購入ではなく単なる借り換え。住宅価格を決定づけるのは需給のバランスであり、金利上昇で絵はありません。

しかし、ここで考えていただきたいのは、不動産価格は「借り換え」と「新規借り入れ」のどちらと連動するかということです。「借り換え」は、すでに購入済みの不動産の残債に対して実行されるものです。この額の増減と、不動産の売買実績とは一切関係がありません。一方、「新規借り入れ」は、不動産を購入する際に実行されます。不動産売買と連動するのは、こちらの実行額なのです。

今一度、グラフを見てください。新規借り入れを示す青い棒グラフは、右肩上がりで一定のペースでゆっくりと増加しています。超低金利になったタイミングでも急増していません。つまり、新規借り入れの判断には、金利は大きく影響しないと言えそうです。

金利に右往左往するよりも、景気を見極めることが重要

以上のように、金利をもとにした市場予想は、妥当性に疑問が残ります。また、金利の上げ下げの時期や規模の判断はFedに委ねられており、投資家の立場から動かせるものではありません。これらを気にして右往左往するよりも、景気の良し悪しを見るほうが建設的と言えるでしょう。

景気の実体を知る方法は、GDPや雇用統計などがあります。市場とすぐさま連動する指標ではなく、メディアが大々的に報じるわけでもない情報なので、玄人好みな側面もありますが、使いこなせば有用な示唆が得られます。ぜひ、参考になさってください。

コンサルタント紹介

経験豊富なアメリカ不動産のプロがあなたをサポートします。

-

-

-

-