集中投資と分散投資、それぞれの特徴

投資について議論するとき、必ず話題になるのが集中投資と分散投資のどちらの運用方針が良いかという点。結論から言うと、投資目的とリスク許容度によって、どちらも正解になり得ます。それぞれの特徴は以下です。

- <集中投資の特徴>

-

- 1つ1つのアセットの価格変動が運用成績を大きく左右する。

- 何に投資するかにもよるが、ハイリスク・ハイリターンな傾向あり。

- 投資ポートフォリオがシンプルで把握がしやすい。

- <分散投資の特徴>

-

- 1つ1つのアセットの価格変動の影響を受けにくい。

- アセットの組み合わせにより、リスク分散しやすい。

- 投資ポートフォリオが複雑になる。

集中投資はオフェンシブ、分散投資はディフェンシブな側面が強いとも言えるでしょう。こうした特徴を踏まえ、それぞれの投資に向く人物像を考えてみます。

専業投資家とギャンブラーを除き、分散投資が向いている。

著名な投資家で集中投資を勧めている人物として知られるのは、ウォーレン・バフェットです。彼は「Diversification is a protection against ignorance. It makes very little sense for those who know what they’re doing.(分散投資は無知から身を守るためのものだ。投資を分かっている人にとってはほとんど無意味なものだ)」とまで言い放っています。

たしかに、経済と投資に関する深い知識と、各銘柄を見極める目利き力がある人からすれば、集中投資でもリスク管理が可能です。個別銘柄の選定の時点でリスクが低いものを選び、かつそれぞれの価格変動シナリオを予め把握し、先手を打ってポートフォリオを動かすことが可能だからです。

しかしそれは、卓越した投資家が、多くの時間を投資に割いてこそできること。バフェットと比べれば、ほとんどの投資家は無知です。彼ほどの経験はありませんし、投資が本業でもありません。そこで大事なのは、少しばかり読みを外しても、またちょっと目を離していても、大損害を被らないための備え。そして、それを実現するのが分散投資です。

あなたが経験豊富な専業投資家ではなく、運に任せて一山当てようというギャンブラーでもないのであれば、取るべき戦略は分散投資です。

銘柄を増やすだけでは意味がない!

分散投資をおすすめしましたが、1つ注意点があります。それは、投資先を複数にしても、似たような投資商品の組み合わせでは、ほとんどリスク分散にならないということ。

極端な例ですが、日本の不動産会社の株を10社分持っていたとして、建築資材の輸入が長期間に渡って停止したとします。この場合、各社の株価は一様に下がると考えられます。もしかしたら、資材を大量に備蓄している会社があり株価が上昇するかもしれませんが、他の会社の値下がり分をカバーするほどの上昇はありえません。

同じアセット種(株)、同じ国(日本)、同じ業界(不動産)では、どれだけ多くの銘柄に投資してもリスク分散できません。ポートフォリオ全体で、アセット種別、国、業界のバランスを考える必要があるのです。

まずはセミナーに参加しよう

すべて見る

【全国オンライン対応可能】ハワイ不動産の購入・売却相談

【全国オンライン対応可能】年10日から購入できる「NOT A HOTEL」個別相談セミナー

グローバル資産運用の新潮流:米国不動産投資戦略セミナー

ハワイ不動産で叶える資産運用~別荘利用・賃貸・償却のトリプルメリット~

リスク分散を成立させるために不可欠な、各種アセットの性質理解

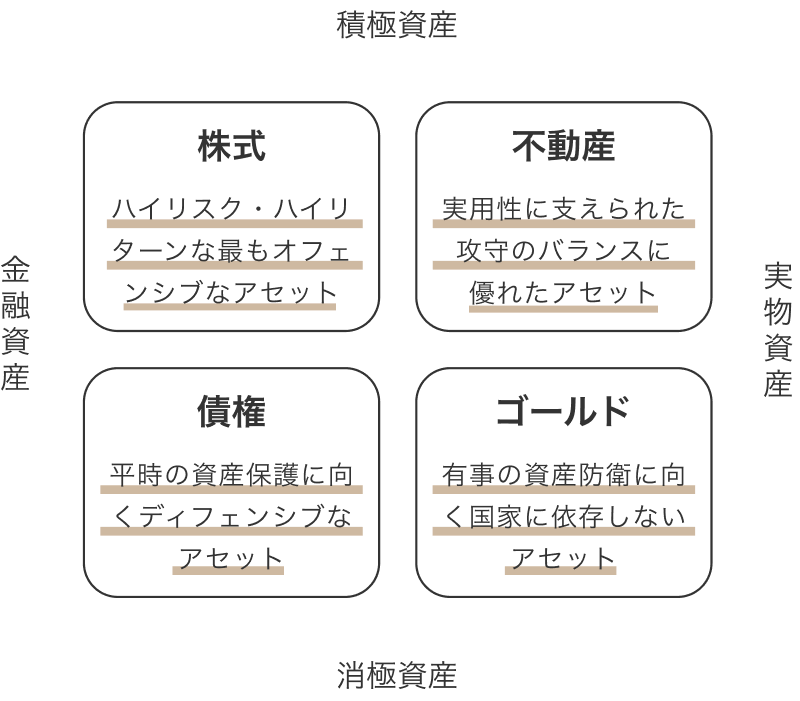

分散を考えるうえで特に重要になのが、値動きを大きく左右するアセット種別です。アセットの性質を大まかに掴むためには、2つの軸から評価してみるのがおすすめです。

1.実物資産か金融資産か。実物資産は、土地や建物、貴金属などの物としての実体があり、それが価値の根拠になっている資産です。一方、金融資産は預貯金や株式、債券など、書面によって保証される権利を価値根拠にした、形のない資産です。

2.積極資産か消極資産か。この言葉は一般用語ではありませんが、資産の性質を考えるのに便利なため、便宜上用います。株式や不動産など市場が楽観的なときに買われやすい資産を積極資産、債券やゴールドなど市場が悲観的なときに買われやすい資産を消極資産とそれぞれ呼ぶとします。

この2つの軸で、市場規模という点でも、歴史という点でも代表的なアセットである「株式」「債券」「不動産」「ゴールド」を分類すると下の図のようになります。

株式:金融資産かつ積極資産

金融資産かつ積極投資である株式は、4つの中で最もオフェンシブなアセットです。好況時には、高いボラティリティでぐんぐんと価格が上昇し、配当益も増えることで、資産を大きく増やしてくれるでしょう。一方で、不況時の下落幅も大きいため、手放す時期を見誤れば大損失にもつながりかねません。また、企業の不祥事や、大口投資家の関与、大衆のパニックなど予期しにくい値動きに巻き込まれるリスクもあります。

債券:金融資産かつ消極資産

金融資産かつ消極資産である債券は、ディフェンシブなアセットです。値動きは穏やかで、利息によるインカムゲインも利回りはごく控えめです。大きな損失にはつながりにくい反面、収益性も低いため、ローリスク・ローリターンだと言えます。すでに十分な資産を持った人が、資産保護の観点で選ぶにはいいですが、これから資産を築いていこうという人には物足りないかもしれません。

まずはセミナーに参加しよう

すべて見る

【日本全国オンライン対応可能】アメリカ不動産個別相談セミナー

【全国オンライン対応可能】ハワイ不動産の購入・売却相談

【全国オンライン対応可能】年10日から購入できる「NOT A HOTEL」個別相談セミナー

グローバル資産運用の新潮流:米国不動産投資戦略セミナー

ハワイ不動産で叶える資産運用~別荘利用・賃貸・償却のトリプルメリット~

不動産:実物資産かつ積極資産

実物資産かつ積極資産である不動産は、オフェンスとディフェンスのバランスのいいアセットです。キャピタルゲインとインカムゲインの2つの収益を産み、中長期視点での資産形成に向いています。住居/店舗の需要は人間がいる限り必ずあるため、人口が十分な地域であれば不況時でも売買価格および賃貸収入は大きく値崩れしません。空室や修繕のリスクはあるものの、経験豊富な管理会社と連携することで、ある程度はヘッジ可能です。また、ローンを用いてレバレッジを効かせることで、資金効率を高められるのも特徴です。

ゴールド:実物資産かつ消極資産

実物資産かつ消極資産であるゴールドは、4つのなかで最もディフェンシブなアセットです。他の資産と違いインカムゲインがなく、反対に保管料がかかります。盗難や紛失リスクもあるため、資産を増やすという観点ではおすすめできません。一方、メリットは資産としての歴史の長さから来る信頼感と、特定の国や政府の信用力に依存しないことです。そのため、戦争やテロなどの有事の際の資産防衛手段として、常にファーストチョイスに挙げられてきました。近年では、貨幣価値の低下という文脈でも再び注目を集めています。

このように、個々のアセットには利点と弱点があり、得意なシチュエーションも異なります。物には実用性があるため、その実需を背景に実物資産は価値が比較的安定しています。その代わり、取引には物の移動がともなうため、決済にかかる流動性は低めな傾向があります。一方、金融資産は実用性を伴わないため、価値が変動しやすいとされています。また、書面上の処理のみで取引が完結するため、流動性が高いのも特徴です。積極資産は収益性が高く資産を増やす効果が高い反面、運用方法によっては大きな損失を生む可能性もあります。消極資産は、収益性は高くありませんが、価格変動幅が小さい点が魅力です。また、積極資産への投資には目利きが大事なのに対し、消極資産は商品ごとの差が小さいかほとんどないため、それほど目利き力がいりません。

こうした特徴を踏まえながら、複数のアセットを組み合わせ、さまざまなシナリオに対応できるようポートフォリオを構築するのが本当の分散投資なのです。

コンサルタント紹介

経験豊富なアメリカ不動産のプロがあなたをサポートします。

-

-

-

-